전 세계적으로 2000년대 주식시장은 경제논리보다 정치와 중앙은행이 주도하는 시대가 되었습니다. 주식시장은 기본적으로 불확실성을 싫어하는데 정치가 점점 양극화되면서 정부 정책들도 지지층에게만 소구하는 내용들이 많아졌기 때문입니다. 쉽게 말해, 내 지지층만 좋아하는 정책을 펼치면 되는 세상이라는거죠.

집권세력의 목적은 항상 정권 재창출에 있으며, 안정적인 경제성장은 집권세력의 지지율의 필수요소가 되었습니다. 때문에 정부는 경제 불안정을 선제적으로 대응하기 위해 중앙은행의 통화정책을 무기로 사용했습니다. 인플레이션이 오면 금리를 올리고, 경기둔화가 오면 금리를 낮추는 식으로요.

8월 미국 고용지표가 예상치를 부합하지 못했습니다만 이렇게 주식시장이 크게 하락하고 공포감이 커지는 것에 휘둘리지 않아야 한다고 생각합니다. 생각해보면 고용지표 외에 변한 상황은 아직 하나도 없고, 새롭게 드러난 문제는 하나도 없으니까요. 그것보다 저는 개인적으로 10월에는 미국 주식시장이 반등할거라 생각하는데 이를 위해 꼭 필요한 2가지 조건이 있다고 생각합니다.

아래 내용은 개인적인 견해를 포함하며 특정 종목에 대한 매수/매도 추천이 아님을 꼭 참고하시기 바랍니다.

첫번째 조건, 미국 대선에서 민주당의 선전

가장 중요한 건 마지막 TV토론

대선 전에 남아있는 가장 중요한 이벤트는 처음이자 마지막이 될 트럼프와 해리스의 TV토론입니다. 민주당이 공화당을 이기려면 4~5%로 알려진 샤이 공화당 지지세력을 압도하는 지지율 확보가 필요한데요. 이번 TV토론회가 끝나면 선거까진 1개월 남짓이라, TV토론회 이후에 혀성되는 지지율이 선거결과로 이어질 가능성이 매우 높습니다.

위에서 말씀드린 것처럼 주식시장 상승/하락이 대선결과에 무시할 수 없는 영향을 미칩니다. 즉, 집권당은 재집권을 위해 선거가 이뤄지는 년도에 주식시장을 상승장으로 유지하려는 경향이 높은데요. 그러려면, 현재 집권당인 민주당 해리스 후보가 트럼프와 붙어볼만 한 지지율이 나와줘야 합니다.

내일(9월 10일) 미국 ABC방송에서 해리스-트럼프 후보의 2차 토론회가 진행될 예정입니다. 아시는 것처럼 1차 토론회가 바이든-트럼프로 진행되었으므로 실제로 해리스는 첫번째 TV토론회이며 선거 전에 추가 TV토론회는 없습니다. 지금 지지율이 막상막하인 상황에서 이번 TV토론회 이후 지지율 변화가 대선 이전에 가장 중요한 분수령이 될 것으로 보입니다.

만약 해리스 후보가 TV토론회 이후 지지율이 반등한다면 10월에는 미국 주식시장이 상승할 가능성이 높습니다. 위에서 말씀드린 것처럼 주식시장이 상승할 때 집권당이 재집권할 가능성이 높아지므로 현 미국 정부는 대선 전에 어떻게든 주식시장을 부양하려고 유동성을 풀어낼거라 예상합니다.

투자자 입장에선 민주당 집권이 더 유리

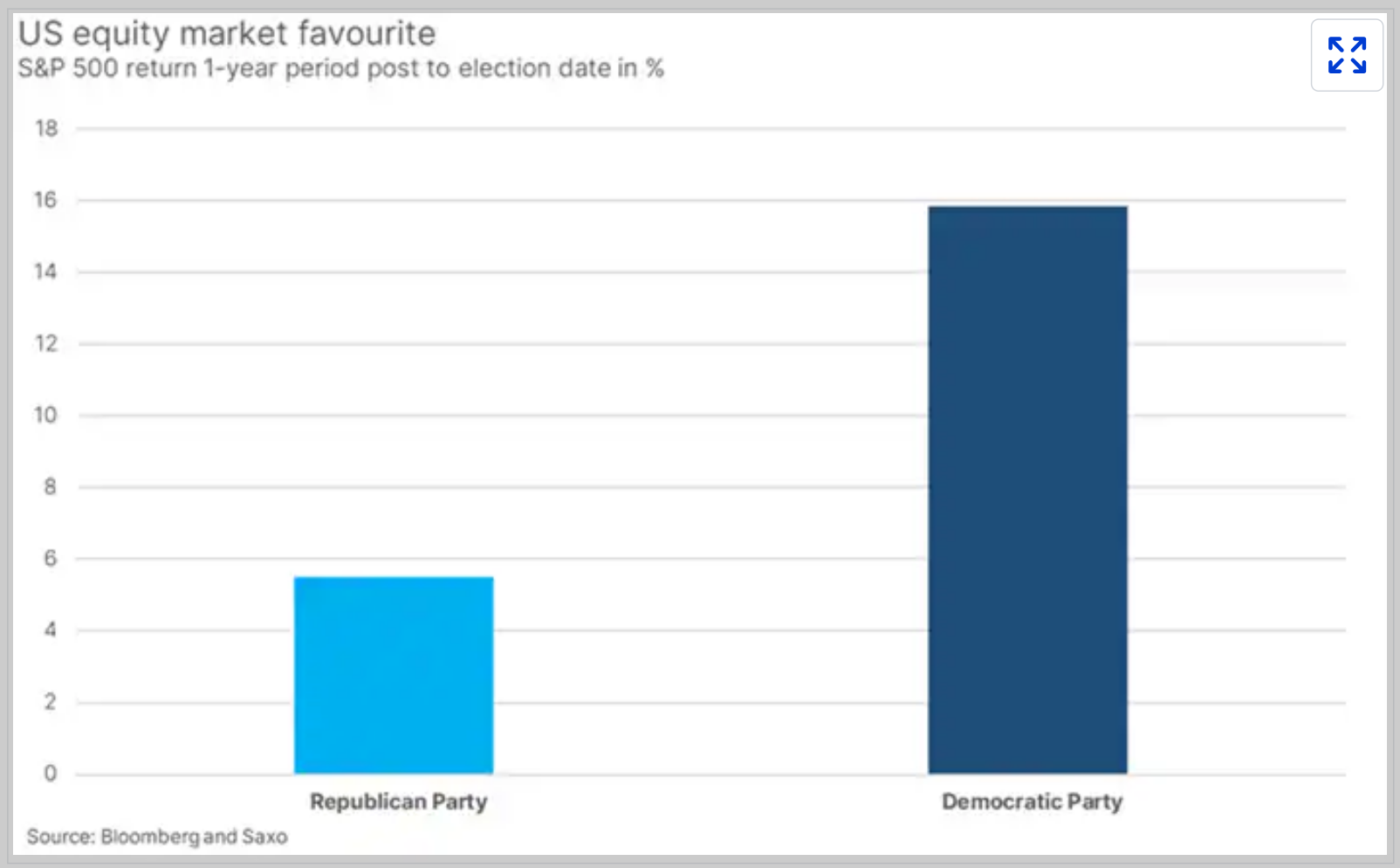

전 개인적으로 절대 미국의 특정 당이나 후보를 지지하진 않습니다만, 위 이미지처럼 역사적으론 민주당 집권 시 다음 해 주식 수익률이 공화당 대비로 약 3배 이상 높은 것으로 알려져 있습니다. 그럼 저 같은 개인 투자자 입장에선 민주당이 재집권하는 게 좀 더 낫다고 판단할 수 있겠는데요.

더구나 트럼프 후보는 정책 방향성을 예측하기 어렵고, 극단적인 정책을 펼칠 가능성이 높아 개인 투자자 입장에선 확실히 해리스 후보가 당선되는 게 수익률에 좀 더 유리할거라 생각합니다. 하지만 최근 미국 투자 대가들의 2024년 2분기 포트폴리오 변화를 살펴보면 트럼프 후보 당선을 대비하는 것으로 추정되는 부분들이 많이 보이는데요. 결과는 당연히 알 수 없다고 생각합니다.

두번째, 연준의 금리인하 의지

시장의 기대치는 연말까지 1%

Fed Watch에서 확인할 수 있는 시장의 미국 기준금리 변화추정치입니다. 8월 고용지표가 발표되기 이전만 해도 9월 FOMC에서는 0.5%p 기준금리 인하확률을 50%로 봤는데, 지금은 75%확률로 0.25%p인하를 예측하고 있습니다. 그만큼 8월 고용지표가 연준이 적극적으로 금리인하 방향을 잡기엔 좀 애매한 결과가 나온 측면이 있습니다.

[시황분석] 미국 8월 고용지표 발표, 금리인하 폭과 주식시장 전망

기본으로 돌아가서 미국 연준에게 가장 중요한 경제지표 2개는 물가상승률(CPI)와 고용지표입니다. 둘 간의 우선순위는 시기에 따라 달라지지만 현재 시점에선 단연코 '고용지표'가 가장 중요합

stock-raccoons.tistory.com

11월 대선 이전에 9월롸 11월 2번의 FOMC가 남아있고, 시장은 위 이미지에서 보시는 것처럼 2024년 12월까지 현재보다 1%p하락한 4.25%~4.50% 기준금리를 기대하고 있는데요. 11월 FOMC는 미국대선까지 얼마 남지 않아, 실제로 9월 FOMC가 대선결과에 영향을 줄 수 있는 마지막 회의라고 생각하고 있습니다. (개인적 의견)

그렇다고 9월 FOMC에서 0.25%p가 아닌 0.50%p 기준금리를 인하할 가능성은 낮다고 생각합니다. 연준 파월의장은 트럼프 편도 아니지만 바이든 행정부와 관계도 좋은 건 아닙니다. 더구나 임기도 얼마 남지 않았는데 기준금리를 과도하게 인하했다가 갑자기 인플레이션이라도 다시 튀어오르는 걸 파월 의장은 가장 싫어하고 경계할 것으로 보이기 때문입니다.

그렇다면 9월 FOMC에서 파월 의장이 민주당을 도울 수 있는 가장 큰 선물은 향후 적극적인 금리인하 혹은 시장대응에 대한 립서비스라고 생각합니다. 물론 FOMC 이전에 경기침체를 의심할 수 있는 추가적인 경제지표가 나오지 않는 것도 필요하겠지만, 시장에서는 연준이 향후 적극적으로 금리인하를 진행할 수 있다는 약속만으로 어느 정도 안정을 찾을 수 있습니다.

저는 개인적으로 파월의장이 실제로 연말까지 시장 기대치인 1%p의 기준금리 인하를 할거라 생각하지 않습니다만, 현재 정부도 대선 전 할 수 있는 모든 포석은 다 해야 하기 때문에 파월 의장을 압박할 가능성이 높다고 생각합니다. 일단 해리스 후보 지지율이 다시 반등하고 연준도 금리인하에 긍정적인 포석을 열어두면 마지막 세번째 조건이 발동됩니다.

세번째, 미국 재무부의 유동성 공급

재무부 계좌에 한 발 남았다

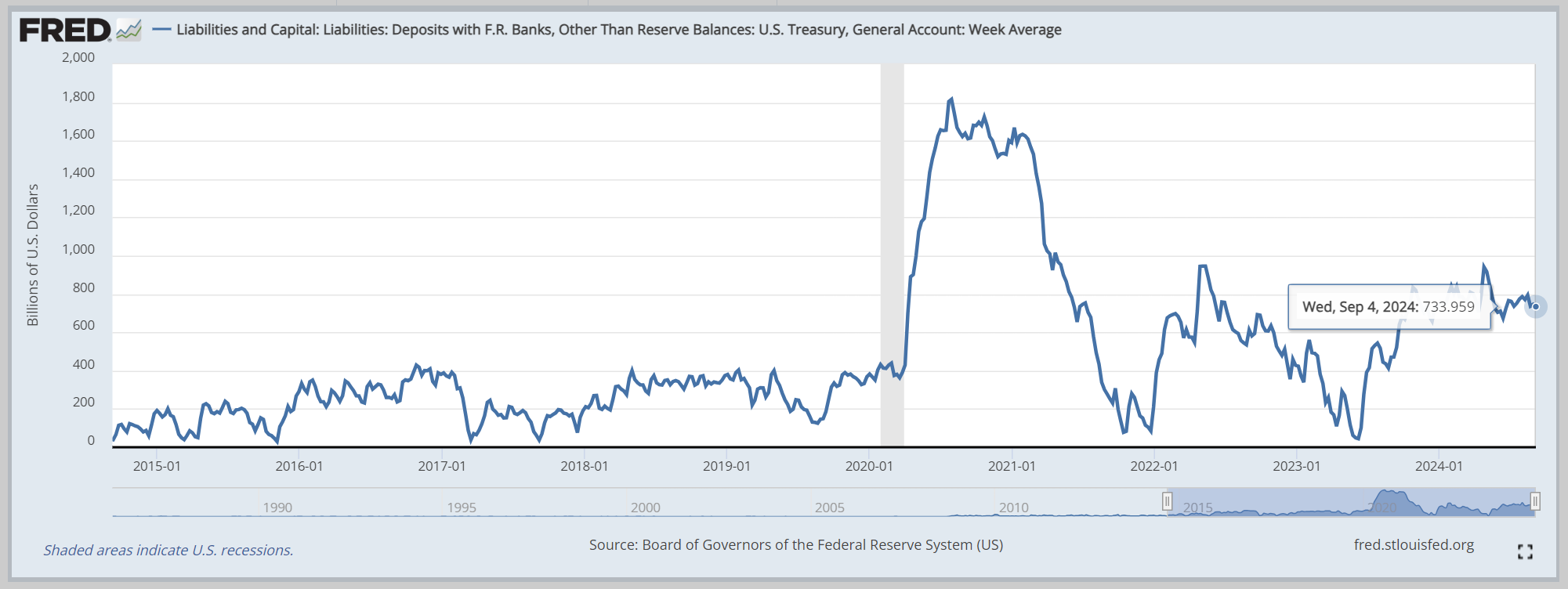

10월엔 재무부 TGA잔고를 주시

Liabilities and Capital: Liabilities: Deposits with F.R. Banks, Other Than Reserve Balances: U.S. Treasury, General Account: Wee

Source: Board of Governors of the Federal Reserve System (US) Release: H.4.1 Factors Affecting Reserve Balances Units: Billions of U.S. Dollars, Not Seasonally Adjusted Frequency: Weekly, Ending Wednesday Notes: This account is the primary opera

fred.stlouisfed.org

위에서 보여드린 미국 재무부 TGA잔고 현황을 볼 수 있는 링크를 추가했습니다. 그러면 왜 재무부TGA잔고가 중요한지를 말씀드리겠습니다.

일단 전제사항은 위에서 말씀드린 2가지 상황이 선행되어야 합니다. 즉

- 해리스 후보 지지율이 트럼프를 앞서거나 붙어볼 만한 상황이 계속되고 (TV토론회 이후가 중요)

- 연준은 9월 FOMC에서 0.25%p 이상의 기준금리 인하 + 향후 적극적인 시장대응을 약속

했다는 상황에서 시작되는데요. 위 2가지 상황이 충족되면, 10월에는 주식시장을 반등시켜야 하는데 이를 위해서 가장 쉽게 쓸 수 있는 돈이 미국정부 예산, 즉 미국 재무부의 TGA잔고에서 정책집행 목적으로 돈을 푸는 겁니다. 거기다 10월은 미국 회계년도의 시작점이라 상대적으로 어느 때보다 편하게 예산을 집행할 수 있습니다.

일단 정권을 재창출하는 것이 가장 중요한 일이므로 이때에는 조금 무리하더라도 정부 곡간을 활짝 열어서 시장이 반등할 수 있도록 유동성을 팍팍 지원할 가능성이 높습니다. 개인적으로 9월에 미국 주식시장이 반등할거라 생각하는 이유이기도 합니다.

물론 재무부가 유동성을 공급하기 위해선, 위에서 말씀드린 2가지 조건이 선행되는 것이 좋다는 점은 꼭 유의하시기 바랍니다.

개인적인 결론과 참고사항

하락장에 무리한 배팅 금지

주식 폭락장이 올거라 예측하고 곱버스에 무리하게 투자하는 건 위험합니다. 지금 경제위기가 닥친 상황이 아니므로 주식시장이 폭락하는 형태를 보일 가능성보단, 지그재그로 변동성이 심해질 가능성이 높기 때문입니다.

곱버스(인버스 레버리지)는 폭락시점을 정확히 맞추고 주가가 상승반전없이 줄기차게 하락할 때 수익률이 극대화되는데, 지그재그로 움직이는 장세에서는 결과적으로 의도한만큼 주가가 하락했다고 해도 곱버스 수익률은 좋지 않거나 극단적으론 손해를 볼 가능성도 있습니다.

반대로 상승장에 무리한 배팅도 금지

위에서 말씀드린 조건들이 다 완성되어서 10월부터 주가가 반등했다고 하더라도, 9월 하락장에 무리한 상승배팅도 위험합니다. 이유는 주식시장이 워낙 예민해진 상태라 작은 이벤트에도 푹 꺼졌다 튀었다를 반복할 가능성이 높고, 대선 이후로는 변동성이 더 커질 가능성이 있기 때문입니다.

2024년에 미국 경제는 대선해의 영향으로 약간 의도적으로 부양된 부분들이 적지 않습니다. 때문에 2025년에는 어떤 형태로든 그 부작용을 받아들여야 하는데요. 글로벌 경제도 잔뜩 예민해진 상황이라 작은 불씨로 엄청난 금융사고가 발생할 가능성이 없지 않습니다.

확실한 상승/하락추세가 형성된다는 증거가 보이기 전까진 현금비율을 높이고, 주가가 충분히 하락했다고 판단하는 시점에 계획된 분할매수가 필요하다고 생각하는데요. 위 글 내용은 다분히 주관적인 내용들이 많고 결과적으로 하나도 맞지 않을 수 있다는 점을 꼭 참고해 주시기 바랍니다.

댓글