주식뿐 아니라 모든 사업 및 투자의 세계에서 수없이 언급되는 격언이 있습니다. 'High Risk, High Return' 즉, 리스크가 클수록 수익도 커지며, 반대로 안전할수록 높은 수익을 기대하기 어렵다는 말입니다.

하지만 낮은 리스크로 고수익을 창출하라는 가치 투자 프레임워크를 제안하는 전설적인 투자자가 있습니다. 단도(Dhandho) 투자, 산스크리트어인 Dhana에서 유래한 이 단어는 '부를 만드는 노력' 정도로 번역할 수 있는데요.

바로 워런 버핏, 찰리 멍거, 세스 클라만, 조엘 그린블란트 등 고전적인 가치 투자자들의 계보를 잇고, 특히 워럿 버핏의 핵심 투자기법을 모방하여 투자에 크게 성공한 인도계 미국인 투자자, 모니시 파브라이가 이 투자철학의 주인공입니다.

목차

모니시 파브라이는 어떤 사람인가?

▣ 주요 경력

모니시 파브라이는 1964년 6월 12일 인도 봄베이에서 태어났습니다. 2023년 현재로 아직 60세가 되지 않은 그는 현재 Pabrai Investments를 통해 1억 2천만 달러의 포트폴리오를 보유하고 있습니다. 모니시 파브라이는 원래 공학도이자 IT회사의 CEO였는데요. 주요 발자취는 아래와 같습니다.

- 그는 1983년대에 미국으로 이주하여 클렘슨대학교를 졸업하고

- 1986~1991년까지 Tellabs에서 고속 데이터 네트워킹 그룹에서 일했습니다.

- 1991년에 IT컨설팅 및 시스템 통합회사인 TransTech.Inc를 세웠으며, 2000년에 약 600만 달러에 매각했습니다.

- 1999년 설립한 Pabrai Investment Funds의 관리 파트너가 되었으며 운용자산은 100만 달러였습니다. 관리 자산은 2009년 기준 5억 달러, 2018년 기준 8억 달러 이상으로 증가했습니다.

개인적으로 모니시 파브라이가 전형적인 투자자 커리어가 아닌 공학도 출신이라는 점이 흥미롭습니다. 2019년 보스턴 대학교에서 진행한 모니시 파브라이 강좌에서 그는 원래 IT회사를 운영했었고 전문 투자와 관련된 직업을 가진 적이 없었지만, 일주일에 15~20시간을 투자와 관련하여 공부했고 투자의 특정 영역에서 전문화될 수 있다면 그것으로 충분히 훌륭한 투자자가 될 수 있다고 말했습니다.

▣ 에피소드

잘 알려진 에피소드 중 하나는 모니시 파브라이가 2008년 워런 버핏과 자선 점심식사를 하기 위해 약 65만 달러를 입찰하여 포브스 헤드라인을 장식했다는 이야기입니다. 이후 그는 버핏의 소개로 버핏의 오랜 파트너인 찰리 멍거와 친구가 되었습니다.

모니시 파브라이는 오랜 블랙잭 매니아로도 알려져 있는데요. 복잡한 룰의 게임을 즐기는 그는 최근 라스베이거스 카지노에서 평생 블랙잭 게임 참여를 금지당했습니다. 그는 카드 카운팅을 한 것이 아니며, 과거 60~70년 동안 라스베이거스 블랙잭 게임 룰 변화를 연구하고, 어떤 블랙잭 게임을 어디서 플레이하는지가 중요하다는 것을 알고 있었습니다. bj21.com이란 사이트에서는 한 달에 한번 북미의 모든 블랙잭 테이블에 배당률을 게시하고 있고, 이를 통해 그는 어떤 테이블에 앉아야 하는지를 파악했다고 합니다.

▣ 투자성과

- 1999년 설립한 Pabrai Investment Funds는 초기 100만 달러로 시작하여, 2023년 현재 7억 달러의 자산을 운용하고 있습니다.

- Pabrai Investment Funds에서 운용하는 The Pabrai Investments Fund II, LP 상품은 2001~2019년까지 연간 12.1%의 복합수익률과 808.1%의 누적수익률을 기록했으며, S&P500과 나스닥을 크게 능가했습니다.

- 2005년 파브라이와 그의 가족은 대부분의 부를 사회에 환원한다는 목표로 Dakshana Foundation을 시작했습니다. 목표는 매년 약 2%인 100만 달러 이상을 기부하는 것인데요. 초기 목표는 인도의 빈곤 완화였으며, 최근엔 터키 지진에 대한 지원까지 다양한 기부활동을 펼치고 있습니다.

- 모니시 파브라이는 2권의 책을 저술했는데요. 2004년 'Mosaic: Perspectives on Investing'과 2007년 본인 투자 스타일을 서술한 'The Dhandho Investor: The Low-Risk Value Method to High Returns' (한국에서는 '주식투자 백전백승의 법칙(단도투자)'가 가장 내용이 유사한 것 같습니다)가 있습니다.

- 파브라이는 2017년 Forbes에 작성한 자사주를 적극 매입하는 5종목(Uber Cannibals) + 뻔뻔한 Cloned Idea 5 종목 + 파생상품 5 종목, 총 15개 종목에 1년에 한 번 투자 및 리밸런싱 하는 전략 기반 Free Lunch portfolio를 본인 블로그에 공개 운영하고 있습니다. 관심있는 분들은 참고해 보시면 좋을 것 같습니다.

저서와 투자전략

▣ '단도투자' - 투자를 어떻게 할 것인가?

해외서적에 대한 링크는 위에서 안내해 드렸습니다만, 국내에서는 2011년에 출간된 '주식투자 백전백승의 법칙 단도투자'와 2018년에 출간된 '투자를 어떻게 할 것인가' 2권의 책이 나와 있습니다. 사실상 내용에 큰 차이가 없으므로 어떤 책을 읽어도 무방할 듯합니다. (물론 능력자라면 원서가 가장 좋습니다.)

앞서 말씀드린 것처럼 단도투자의 핵심은 '성공하면 크게 얻고 실패해도 손해가 없는' 저위험 고수익을 추구하는 가치투자입니다. 책에서 안내되는 단도투자의 핵심 원칙은 아래 정도로 정리하고 있습니다.

- 새로운 사업보다 기존 사업, 단순하게 이해할 수 있는 사업에 투자하라: 책에서는 오랜 기간에 걸쳐 극도로 서서히 변화하는 단순한 사업에 투자해야 한다고 표현되어 있습니다. 워런 버핏은 "우리는 변화를 투자의 적으로 보고 변하지 않는 것을 찾는다. 우리가 찾는 것은 누구나 필요로 하는 평범한 제품이다"라고 말하며, 맥도널드와 코카콜라에 장기간 투자했던 것은 우리에게도 잘 알려진 사실입니다.

- 침체된 업종의 침체된 사업에 투자하라: 이것은 가격에 대한 이야기이며, 이런 회사들이 내재 가치보다 주가가 저렴한 경우가 많다는 의미입니다. 워런 버핏은 시장이 '빈번하게' 효율적으로 작동하는 것과 '언제나' 효율적으로 작동하는 것의 차이점을 정확히 이해하고 있었으며, "주식은 공포에 사고 탐욕에 파는 것"이라고 말하고 있습니다.

- 견고한 경쟁우위, 즉 '해자'를 가진 기업에 투자하라: 영원한 해자는 존재하지 않지만, 기업이 어떤 경쟁 우위를 확보했으며, 그것이 얼마나 오래 지속될 것인지 판단하고 투자해야 합니다.

- 확률이 높을 때 크게, 집중해서 투자하라: 10% 저평가된 회사를 찾는 것이 아니라, 몇 년 안에 5배, 10배가 될 수 있는 주식을 찾아서 크게 투자해야 합니다. 파브라이는 1년에 몇 가지 투자 아이디어만 찾을 수 있으면 그것으로 충분하다고 말합니다. 더불어, 투자에 적절한 자본배분을 위해 켈리공식 등을 이용해 확률적으로 최대 투자비율을 체크해야 합니다.

- 차익거래 기회에 집중하라

- 안전마진을 추구해라: 내재 가치보다 훨씬 낮은 가격에 매수해야 위험은 적어지고, 수익은 커집니다.

- 위험은 적고 불확실성은 큰 기업에 투자하라: 위험과 불확실성을 혼동하지 말아야 합니다.

- 혁신사업이 아닌 모방사업에 투자하라

▣ 최고의 가치투자 접근방식 - Multi Baggers 찾기

위에서 정리된 8가지 투자원칙은 한마디로 "경제적 해자를 가진 단순한 사업을 Multi Baggers를 찾는 것으로 바꿔 말할 수 있습니다. 2022년 6월 인도 뭄바이에서 파브라이는 최고의 가치투자 접근방식을 미래의 Multi Baggers를 찾아서 보유하는 것이라 말했습니다.

Multi Baggers란 10년 이내 10배, 20년 이내 100배가 될 수 있는 비즈니스나 기업을 말합니다. 주식투자는 40% 혹은 50% 이상 틀릴 수 있지만 이런 multi baggers를 찾아내는 것으로 결국 놀라운 수익을 만들고 다른 투자의 오류율을 허용할 수 있습니다. 이에 대해 파브라이는 과거 본인의 투자사례를 아래와 같이 얘기했습니다.

- 1995년 처음 투자를 시작할 때, 파브라이는 총 운용자산 100만 달러의 2%를 인도시장에 투자했습니다.

- 파브라이는 IT분야에 대한 이해도를 기반으로 1만 달러는 satyam computer에 투자했으며, 2000년이 되었을 때 이 투자금액은 140배가 증가한 약 140만 달러가 되었습니다. 나머지 1만 달러는 3개 주식에 나눠 투자했는데 (주로 택배회사들), 이 주식들은 2000년까지 거의 주가가 상승하지 않았습니다.

- 2000년에 인도주식을 모두 청산할 때까지 수익의 90% 이상은 satyam computer투자로 인해 발생했습니다.

Multi Baggers는 파브라이가 말하는 단도투자의 이상적인 모델입니다. 단순하게 이해할 수 있고 오랫동안 경제적 해자를 가진 기업을 말하는데요. Multi Baggers가 되기 위한 3가지 발판을 아래와 같이 제시했습니다.

- 매우 높은 자기자본 수익률(ROIC): 이상적으로는 부채가 매우 적거나 없는 상황, 부채없이 혹은 저렴한 비용으로 성장할 수 있는 비즈니스를 찾아야 함

- 성실하고 정직한 경영진

- 성장을 위한 긴 활주로: 경쟁업체들이 쉽게 진입할 수 없는 경제적 해자를 만드는 과정

Multi Baggers를 완성하는 4번째 발판은 '당신이 주식을 사는 가격'입니다. 이것은 단도투자에서 말하는 안전마진을 추구하는 것과 같은 맥락으로, 현금흐름분석 등을 통해 얻은 내재가치보다 훨씬 낮은 가격으로 주식을 매수해야 한다는 의미입니다.

▣ 변화하는 투자전략

파브라이는 2020년 4분기 투자자들에게 보내는 편지에서 '양질의 기업을 구매하고 장기 보유하는 것이 효과가 있다'고 말하면서 과거 20년 동안의 투자전략에 변화가 있음을 암시했습니다. 매년 꾸준히 성장할 수 있는 잠재력을 가진 기업은 많지 않고, 시장의 모든 기업과 비즈니스를 분석하고 따라잡을 수 없으므로 좋은 기업을 오래 투자하는 것이 필요하다고 말하고 있습니다.

이와 관련하여 2가지 투자실패사례를 소개했는데요. 첫번째는 Pabrai Funds의 Ferrari 보유자산을 매도한 것입니다. 파브라이는 피아트로부터 분사의 일환으로 120만 주의 페라리 주식을 받았는데, 분사 직후 파브라이는 페라리 주식이 과대평가되었고 다른 투자기회가 있다고 믿어 매각을 결정했습니다. 만약 이 주식을 매도하지 않았다면 현재 회사의 지분은 약 2억 달러 이상의 가치가 있었을 것이라 말하고 있습니다.

두 번째 사례는 중국의 마오타이 주식 매도입니다. 파브라이는 마오타이 주식을 주단 150위안 미만(현재 환율로 약 2만 8천 원)으로 구매했습니다. 현재 마오타이 주식은 주당 1,200위안(현재 환율로 약 23만 원) 정도인데요. 파브라이는 약 800~900위안 정도에서 5~6배 차익을 내고 주식을 매도했습니다. 파브라이는 마오타이가 지구상에서 가장 깊고 강한 경제적 해자를 가진 기업 중 하나라 말하면서, 마오타이의 독창성과 브랜드 가치를 생각했다면 주식을 절대 팔지 말았어야 한다고 후회합니다.

생각해 볼 질문

현재 주식을 보유하고 있다면, 여러분이 보유한 종목의 경제적 해자는 무엇인가요? 그 기업은 어떤 비즈니스를 하고 있으며, 이것은 쉽게 이해할 수 있는 단순한 구조인지, 그리고 경쟁업체가 진입하기 어려운 지점과 어느 정도 경제적 해자가 유지될 수 있는지에 대해서 생각해 보면 좋겠습니다.

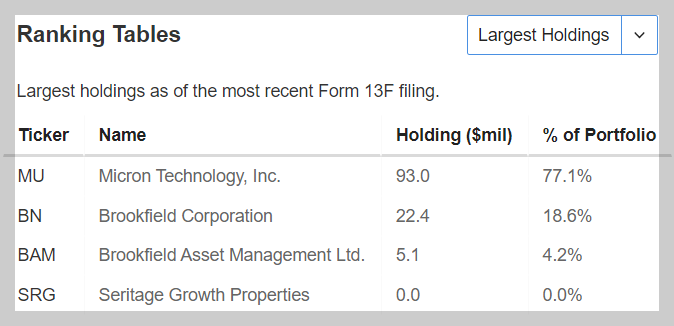

관련해서 참고해 볼만한 영상이 있습니다. 파브라이는 13F로 공개된 포트폴리오의 70%이상 지분은 마이크론 테크놀로지(MU)에 투자하고 있는데요. 파브라이는 어떤 경제적 해자를 보고 마이크론을 선택하고, 어느 정도 가격에서 주식을 소유하고 있는지 그의 생각을 엿볼 수 있는 영상을 참고해 보시기 바랍니다.

파브라이의 포트폴리오

파브라이는 단도투자의 원칙에 맞게 많은 종목을 투자하고 있지 않습니다. 현재 13F로 공시된 그의 포트폴리오에는 총 4개 종목이 담겨 있습니다 (물론 그의 모든 투자내역은 아닙니다.) 하지만, 파브라이의 포트폴리오와 각 종목의 투자비중으로 그가 어느 정도 각 종목에 투자성과를 기대하는지 추측해 보시기 바랍니다.

마무리

모니시 파브라이는 워런 버핏의 계보를 잇는 역사상 가장 위대한 투자자 중 한 명입니다. 단도투자는 고전적인 가치투자방법처럼 보일 수 있지만, 가장 기본적인 것이 가장 본질에 가깝다는 교훈을 증명하는 것 같습니다. 가치투자를 공부하는 분이라면 모니시 파브라이의 투자철학과 투자사례 등을 통해 여러분들만의 투자철학과 방법을 세우는데 도움을 얻으시길 바랍니다.

댓글