S&P500 기업들의 자사주 매입 규모는 2020년 8,820억 달러에서 2021년 1조 1천억 달러, 2022년 1조 2,200억 달러로 지속적으로 증가했습니다. 특히, 우리가 FANNG으로 알고 있는 빅테크 기업들이 2023년에 대규모 자사주 매입을 진행하고 있는 상황인데요.

일반적으로 자사주 매입은 주주가치를 높여주며, 주식이 저평가되어 있음을 알려주는 신호로 활용할 수 있습니다만 최근 기술주들이 유독 자사주 매입규모를 증가시키는 원인이나 배경이 있는지 조사해 봤습니다. 아래 내용은 특정 종목에 대한 매수/매도 추천이 아님을 참고해 주시기 바랍니다.

자사주 매입증가 트렌드

▣ 빅테크 기업 중심의 자사주 매입 증가

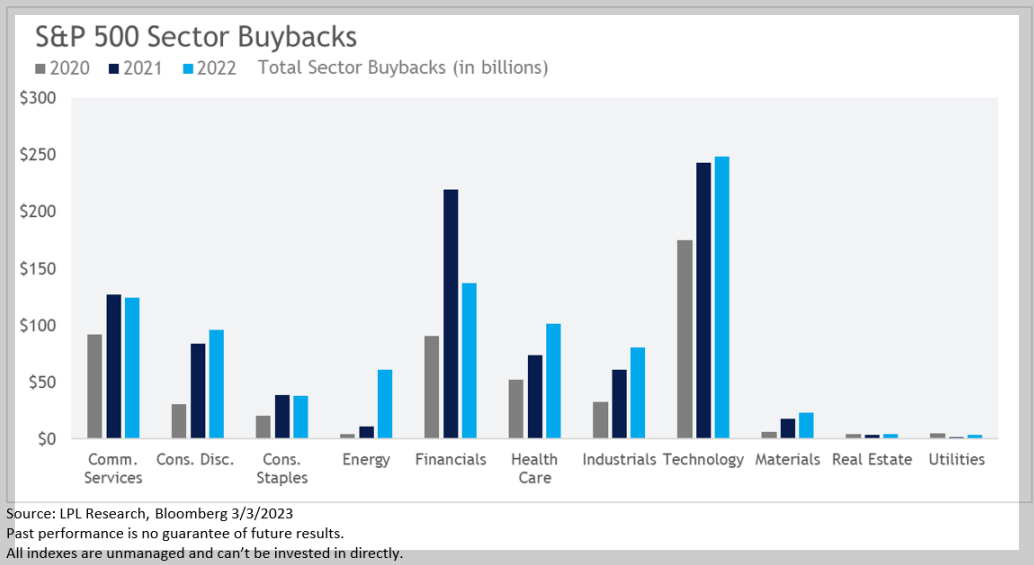

서두에서 말씀드린 것처럼 2020년부터 미국 기업들의 자사주 매입이 꾸준히 증가했는데요. 섹터별로 나눠보면 몇 가지 재미있는 추론을 해 볼 수 있습니다.

- 테크기업, 이른바 기술주들의 자사주 매입규모가 다른 섹터들을 월등히 앞서고 있습니다. 이건 단순히 기술주들이 다른 섹터에 비해 많은 현금을 보유하고 있다고 볼 수도 있습니다만, 2021~2022년에 기술주들의 주가가 저렴한 상태라고 회사들이 판단했을 가능성도 있다고 보입니다.

- 2022년 가장 실적이 좋았던 에너지 섹터의 자사주 매입이 크게 증가했습니다. 자사주 매입이 기업이 벌어들인 돈을 주주들에게 환원하는 것에 주된 목적이 있다는 것을 확인할 수 있는데요. 헬스케어와 산업 섹터의 자사주 매입이 꾸준히 증가한 것도 해당 섹터가 최근 몇 년 동안 긍정적으로 실적을 챙겼을 것이라 예상해 볼 수 있습니다.

- 가장 실적이 좋았던 금융 섹터의 자사주 매입이 2022년에 상대적으로 감소했습니다. 금융 섹터 기업들이 이후 경제상황이 좋지 않게 흘러갈 것을 예상하고 현금을 확보했거나, 유보금 비중을 높여 충격을 대비했을 가능성이 있습니다.

기술 섹터를 대표하는 빅테크 기업들의 자사주 매입 규모를 표로 정리했습니다. 보시는 것처럼 우리가 알고 있는 알파벳, 메타, 애플, 엔비디아, 마이크로소프트 등 빅테크 기업들은 2020년부터 자사주 매입규모를 꾸준히 유지 혹은 증가시켰습니다. 2023년도 데이터는 현재까지 집행된 수치만 정리되었습니다만, 최근 알파벳(구글)의 경우 700억 달러 규모 자사주 매입을 발표했으며, 애플도 900억 달러 자사주 매입을 발표한 상태라 2023년엔 자사주 매입 규모가 훨씬 더 커질 것으로 보입니다.

위에서 말씀드린 것처럼 해당 기업들이 지금의 주가가 저렴하다고 판단했을 수 있으며, 빅테크 기업 및 기술주들에 대한 다른 투자상황을 함께 비교해 보고 검증해야 할 포인트라고 생각합니다.

▣ 자사주 매입 세금부과

원래 자사주 매입엔 별도 세금이 부과되지 않았으나 바이든 정부에선 2023년부터 자사주 매입에 1%의 세금을 부과합니다. 인플레이션 감축법에 따르면 거래소에 상장된 미국 기업의 자사주 매입 규모가 연간 100만 달러를 넘을 경우 1% 세금을 부과하는 조항이 추가되어 있는데요. 이상하게도 2023년부터 자사주 매입규모가 더욱 커지고 있습니다. 기업들 입장에서 자사주 매입으로 얻는 이득보다 1% 세금은 싸다고 판단하는 것 같습니다.

최근엔 자사주 매입 세금을 4%로 증가하다는 논의가 나오고 있습니다만, 빅테크 기업들은 자사주 매입을 크게 줄일 계획은 없어 보이는데요. 일부 분석에 따르면 배당금 지급과 자사주 매입 사이의 세금 혜택 차이를 없애려면 자사주 매입에 대한 세율이 10~12% 정도는 되어야 한다고 합니다.

왜 자사주 매입을 하는 걸까?

▣ 자사주 매입의 장단점

일반적으로 자사주 매입은 유통되는 주식 수를 줄여 주주가치인 EPS(주당 순이익)을 증가시키는 효과가 있어 주가를 상승시키는 효과가 있고, 배당금에 비해 세금 부담을 낮출 수 있어 주주입장에선 좋은 제도입니다. 최근엔 기업 입장에서도 배당금 지급보다 자사주 매입을 선호하는데요. 이유는 아래 2가지입니다.

- 유연성: 자사주 매입은 배당금 지급보다 실행시점을 유연하게 컨트롤할 수 있습니다. 배당금은 일반적으로 분기 혹은 반기 지급과 같이 지급시기가 정해져 있고, 이를 주주총회 등으로 주주들에게 미리 고지해야 합니다. 자사주 매입도 주주에게 고지해야 하는 건 동일하지만 자사주 매입 시기는 회사가 배당급보다 유연하게 조정할 수 있습니다.

- 주가방어: 일반적으로 배당금 지급이 중단되거나 지급규모가 줄어드는 것은 주식에 큰 악재가 되며 주가하락으로 이어집니다. 반면 자사주 매입은 연속적으로 시행되지 않아도 주가에 큰 영향을 주지 않습니다. 때문에 회사입장에선 배당금보다 주가방어엔 좀 더 편리한 수단이 됩니다.

하지만 최근 자사주 매입규모가 커지면서 단점과 부작용에 대해서 얘기하는 의견들도 많아지고 있는데요. 대표적인 의견들은 아래와 같습니다.

- 자사주 매입은 주주보다 경영진에게 더 많은 이익을 챙겨준다는 의견이 있습니다. 경영진들은 일반적으로 많은 양의 스톱 옵션을 가지고 있는데요. 자사주 매입으로 주가가 상승하면 이를 통해 경영진들이 얻는 이익이 주주들보다 상대적으로 크기 때문입니다. 더불어, 배당금은 주주들에게 직접적으로 혜택을 주는 제도지만 자사주 매입은 상대적으로 간접적인 제도라는 부분이 있습니다.

- 자사주 매입의 증가는 기업투자규모를 줄여 장기적으로 경제발전의 걸림돌이 됩니다. 기업이 미래를 위해 투자해야 할 많은 돈을 자사주 매입으로 소각시키는 것은 기업의 발전과 넓게는 국가의 발전을 더디게 합니다. 최근 사례로 바이든 대통령은 2021~2022년에 많은 돈을 벌어들인 에너지 섹터의 석유회사들이 기술연구 및 인프라 개발에 투자해야 할 많은 돈을 자사주 매입에 사용한 것에 대해서 지적한 바 있습니다.

▣ 기술주들이 자사주 매입을 하는 이유

전문가들의 의견에 따르면 최근 빅테크 기업들의 자사주 매입이 증가한 것은 회사의 밸류에이션이 절대적으로 낮다고 평가하기 때문이라고 합니다. 최근 사례 중 하나인 구글에 대해서 좀 더 살펴보겠습니다.

최근 1년 동안 구글의 주가는 S&P500보다 상대적으로 크게 하락했으나, 근래에 들어서는 주가가 다시 반등하는 모습입니다. 여기에는 몇 가지 환경적인 가정들이 있습니다.

- 시장은 이미 금리인상이 마무리되었거나 가까운 미래에 금리인하가 시작될 것이라 예상하고 있습니다. 일반적으로 금리인하 시기에는 다른 섹터들의 회사들보다 상대적으로 마진이 높고 재투자 비용이 낮은 기술주들의 주가가 상승하는 경향이 있습니다.

- 최근 구글은 개발자 컨퍼런스를 통해 시장에서 상대적으로 뒤쳐지고 있다고 판단하는 AI기술에 대한 기대를 크게 호전시켰습니다. 5월 11일 진행한 구글 개발자 컨퍼런스 이후 시장은 AI시대에 구글의 비중이 더 커질 것이라 기대하면서 하루에만 4.10% 이상 주가를 상승시켰습니다. 구글이 공개한 AI기술과 관련된 내용은 아래 링크 기사를 참고해 주시기 바랍니다.

Google I/O 2023: Search king adds AI to respond to Microsoft challenge

Alphabet Inc's Google is rolling out more artificial intelligence for its core search product, hoping to create some of the same consumer excitement generated by Microsoft Corp's update to rival search engine Bing in recent months.

www.reuters.com

이렇게 주가가 상승하는 시기에 구글이 700억 달러 규모로 사상 최대의 자사주 매입을 진행하겠다고 발표한 것은 구글의 미래가치보다 현재의 밸류에이션이 낮다고 평가했을 가능성이 높은데요.

구글의 PER은 현재 25.9배로 코로나 이전 시절의 약 평균 30배 수준에 아직 미치지 못합니다. 더불어 구글이 AI기술로 추가적인 가치창출이 가능하다는 자신감과 함께 강력한 수준의 자사주 매입을 진행한 것이 아닐까 하는 추측일 해 봅니다.

빅테크 투자로 돌아오는 대가들

▣ 레이달리오의 빅테크 투자

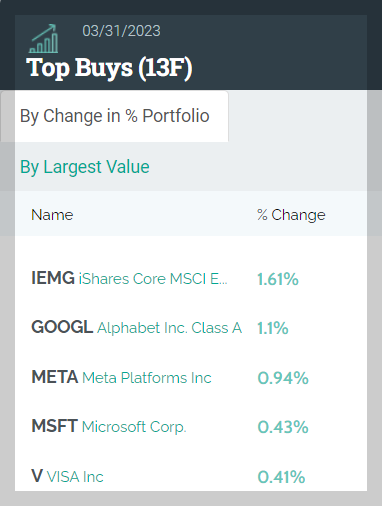

2022년 초 금리인상 시점부터 기술주에 거품이 많이 끼여 있어 투자를 경계해야 한다고 말하던 레이달리오의 포트폴리오에 최근 변화가 있었습니다. 2023년 3월 31일 기준 13F 공시를 보면, 최근 가장 큰 비중으로 투자가 늘어난 5개 종목 중 3개에 우리가 잘 알고 있는 빅테크 기업(구글, 메타, 마이크로소프트)이 포함되었는데요.

13F공시는 2~3개월의 시차가 있다는 점을 참고해야 합니다만, 포트폴리오에 포함된 3개 기술기업이 최근 자사주 매입뿐 아니라 AI기술 관련으로도 각광받고 있다는 점을 참고하면 현재 시점에서 빅테크 기업들의 투자를 고민해 보는 것은 나쁘지 않은 선택이라는 개인적인 생각입니다.

▣ 2023년 1분기 가장 많이 구매한 종목에도 빅테크 다수 포함

위 표는 2023년 1분기 13F공시에서 가장 많이 구매한 종목 Top10을 정리한 것인데요. 위에서 언급했던 아마존, 구글, 마이크로소프트, 메타와 같은 빅테크 기업들이 상위 목록에 포함되어 있습니다. 좋은 투자시점을 정하는 것은 언제나 어려운 일인데요. 이렇게 금리하락, 자사주 매입규모 등을 참고하는 것도 좋은 판단의 기준이 될 수 있으리라 생각합니다.

마무리

최근 몇 년 동안 빅테크 기업들의 주가가 크게 하락했었습니다. 금리상승 시기에는 일반적으로 기술주 투자가 좋지 않습니다만 빅테크 기업들은 많은 현금확보를 기반으로 주가와 밸류에이션이 낮아진 시기에 자사주 매입으로 주가를 방어하면서 주주들에게 가치를 되돌려줬었다고 생각합니다. 아직 주식투자에 여러 가지 리스크가 많이 존재하는 상황입니다만, 중장기적으로 보면 금리인상이 중단되고 금리인하가 시작될 것이며 AI기술과 함께 새로운 서비스와 비즈니스가 열릴 것으로 생각합니다. AI기술은 생각보다 많은 연구개발과 인프라투자가 필요하여 벤처기업보다 빅테크 기업들에게 좀 더 기회가 많이 열릴 것으로 생각되는데요.그동안 빅테크 기업에 대한 투자비중을 줄인 상황이라면 지금부터 조금씩 비중을 확대하는 것을 고려해도 괜찮을 것 같습니다. 다만, 모든 내용은 개인적인 견해이며 매수/매도에 대한 추천이 아니므로 참고로만 봐주시기 바랍니다.

댓글