퇴직연금이 점점 투자의 화두로 떠오르고 있습니다. 우리나라는 퇴직연금 일시금 수령비율이 높고, 퇴직금을 투자로 잘 활용하지 않고 은행예금이나 아무 투자도 하지 않는 경우가 많은데요. 퇴직연금이 노후생활 대비목적으로 잘 활용되도록 올해부터 퇴직연금 디폴트옵션이 시행되었고, 미래에셋증권은 업계 최초로 연금자산이 총 30조 원을 넘었다고 합니다.

하지만, 퇴직연금 디폴트옵션 제도만 믿고 투자를 맡기기엔 아직 운용기간이 짧고 수수료가 높아 직접 포트폴리오를 구성하려는 분들도 많으신데요. 퇴직연금은 법적으로 30%를 채권이나 예금과 같은 안전자산에 투자하게 되어 포트폴리오를 구성하실 때 이를 고려해야 합니다.

오늘은 연금계좌에서 투자할 수 있는 채권형 ETF 중에 괜찮은 상품 3가지를 추천해 드리려고 합니다. 아래 종목은 개인적인 기준으로 선정되었으며, 해당 종목에 대한 매수/매도 추천이 아님을 꼭 참고해 주시기 바랍니다.

지금 채권형 ETF 투자 괜찮을까?

▣ 채권형 ETF 수익은 금리변화 방향과 반대로 움직임

팬데믹 이후 채권형 ETF는 별로 재미가 없었습니다. 팬데믹 기간 기준금리는 미국이나 한국 모두 1% 미만의 저금리였고 팬데믹 이후로는 기준금리가 급격히 상승하면서 채권형 ETF 수익률이 엉망이었기 때문입니다.

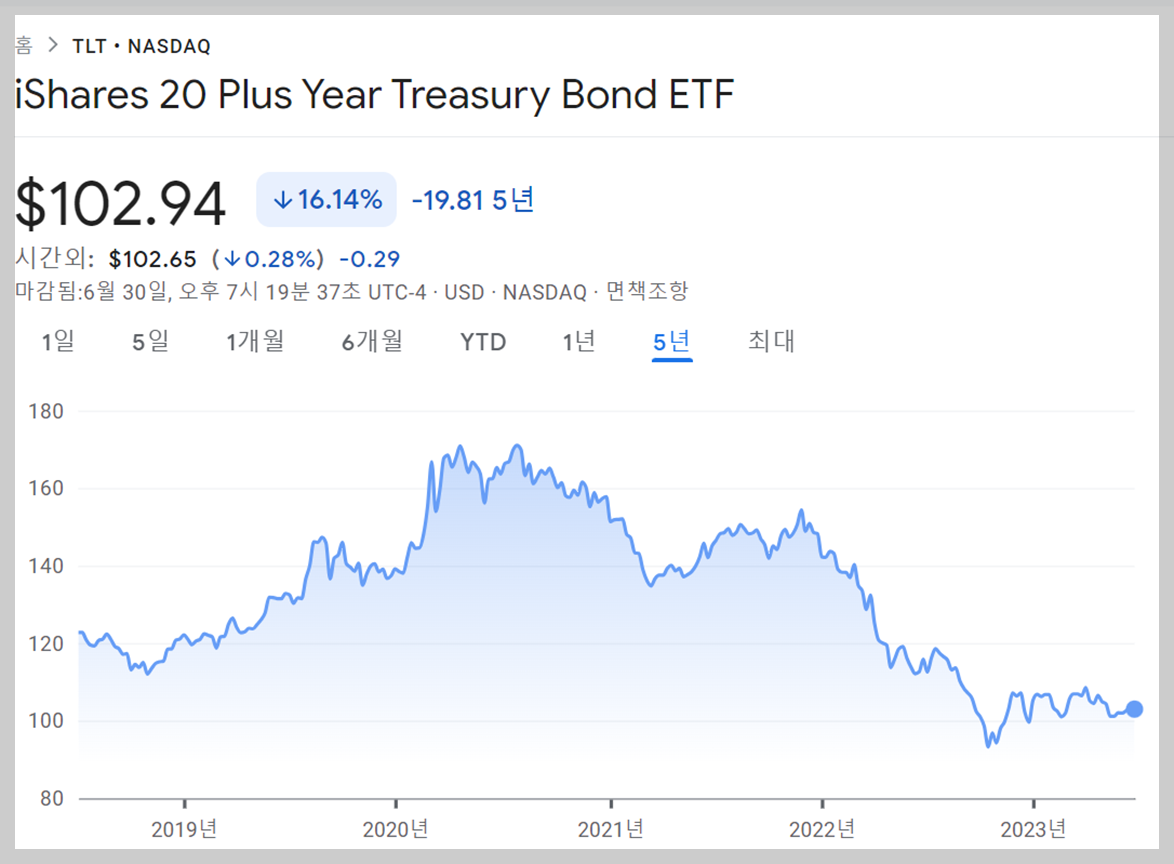

20년 이상 잔존기간이 남은 미국국채에 투자하는 TLT ETF의 주가변화인데요. 2019년 기준금리는 2%에서 2020년에 0%로 하락했습니다. 같은 기간 TLT ETF 주가는 120달러에서 최고 170달러까지 상승했으니, 2년 동안 약 42% 주가가 상승했습니다. 단순 계산으로 1년에 약 20%씩 수익을 얻은거죠.

팬데믹 이후로는 기준금리가 0%라 더 하락할 곳이 없는 상황에서 TLT ETF주가는 서서히 하락하다가, 2022년 기준금리 인상시점부터 급격히 하락했습니다. 향후 국채금리가 더 상승한다면 TLT ETF주가는 추가 하락할 가능성이 있는 상태입니다.

▣ 기준금리 인하시기에는 장기 채권 ETF에 투자

하지만 지금부터 기준금리를 1-2회 인상한다고 해도, 장기적으로 보면 기준금리는 결국 하락하게 될 텐데요. 기준금리가 하락하면서 국채수익률이 같이 하락하면 국채 ETF 주가는 상승하게 됩니다. 그리고 단기국채보단 장기국채 가격 변화가 훨씬 크므로, 기준금리가 하락하는 시기에는 장기국채에 투자하면 괜찮은 수익률을 얻을 수 있습니다.

채권형 ETF 추천목록

▣ 추천기준과 추천목록

개인적으로 여러가지 채권형 ETF를 조사했는데요. 일단 조사 및 ETF선정 기준은 아래와 같습니다.

- 10년 이상 장기국채 투자 ETF: 위에서 말씀드린 것처럼 금리인하 시기에는 단기국채보다 장기국채의 가격변동률이 큽니다. 그래서 장기국채에 투자하는 ETF수익률이 상대적으로 좋아집니다.

- 미국과 한국 국채투자 ETF: 현재 우리나라보다 미국 기준금리가 더 높은 상태라, 기준금리 하락폭도 미국이 더 클 것이라 예상합니다. 그리고 미국국채는 우리나라 국채보다 훨씬 안전한 자산이라 미국과 한국 국채 각각에 투자하는 ETF를 하나씩 찾았습니다.

- 회사채 투자ETF: 회사채는 일반적으로 국채보다 금리가 더 높습니다. 국가에서 돈을 빌리는 것보다 회사에서 돈을 빌릴 때 더 높은 금리를 제공해야 하는 게 당연하다고 생각하시면 됩니다. 그렇다면 회사채는 기준금리가 인하하면 국채보다 상대적으로 가격 상승이 더 높을 것이라 투자성과가 좋을 것으로 생각합니다.

이런 기준으로 아래 3개의 ETF를 찾았는데요. 기본적인 정보는 아래와 같습니다.

| 상품명 | 수수료 | 판매개시일 | 운용자산 | 분배금 지급방식 |

| ACE미국30년국액티브(H) | 0.05% | 2023년 3월 14일 | 1,821억 원 | 월배당 |

| ACE국고채10년 | 0.02% | 2020년 10월 15일 | 1,012억 원 | 연배당 |

| KBSTAR중기우량회사채 | 0.07% | 2011년 4월 15일 | 697억 원 | 월배당 |

채권형 ETF들은 일반적으로 운용 수수료가 낮고, 가격변동률이 적으며 안정적인 배당금을 지급하는 특징을 가지고 있습니다.

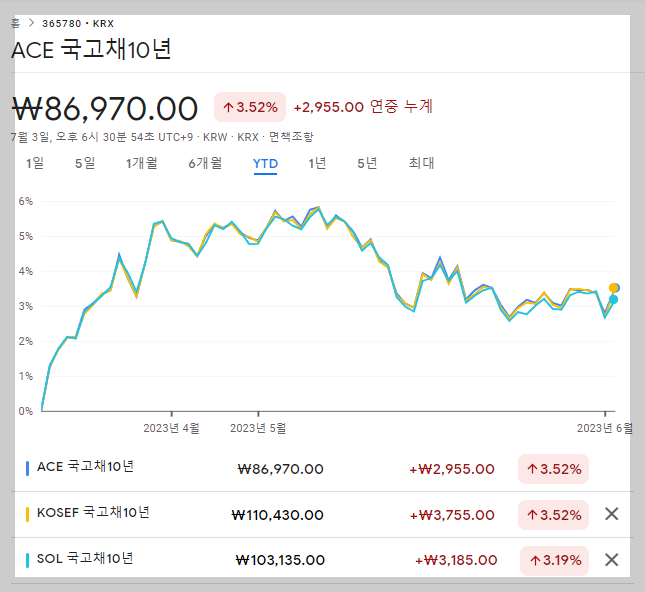

▣ 2023년 투자성과

배당금을 제외한 주가변동률은 위 그래프에 보시는 것처럼 미국 30년 국채에 투자하는 'ACE 미국국채 30 액티브(H)'ETF를 제외한 나머지 2개 종목은 약 3%의 주가수익을 올렸습니다. 미국은 올해 기준금리를 2차례 동결했을 뿐 아직 인하를 시작하지 않아 해당 ETF 주가수익률은 마이너스 상태입니다.

ACE 미국30년국채액티브(H) ETF

▣ 개요

2023년 3월 14일에 상장되어 아직 운용기간이 반년도 되지 않은 상품입니다. 국내에서는 유일한 미국 장기국채 투자용 채권형 ETF 상품이며 현재 운용자산은 1,821억 원으로 운용기간에 비해선 자산이 많은 편인 것 같습니다. 기사를 찾아보니 개인투자자들의 매수가 컸다고 하며, 아마도 기준금리 인하 가능성이 나오던 상반기에 장기채권 투자로 수익을 노려보는 목적이었다고 생각합니다.

이름에 (H)가 붙어있는 것은 환해지를 한다는 뜻이며, 수수료는 0.05%로 매우 낮습니다. 개인적으론 장기투자를 해야 하는 ETF는 환해지를 하는 상품에 투자하는 것이 좋다고 생각합니다. 요즘처럼 환율변동이 큰 시기에는 투자성과가 크게 달라질 수 있기 때문입니다.

이 상품은 미국 발행 30년 국채 중 잔존만기 20년 이상 채권을 편입하는 Bloomberg US Treasury 20+ Year Total Return Index를 추종합니다. 많이 알려진 TLT ETF와는 다른 인덱스를 추종합니다만, 잔존만기 20년 이상 미국국채에 투자하는 것은 같아서 투자성과가 비슷한 측면이 있습니다.

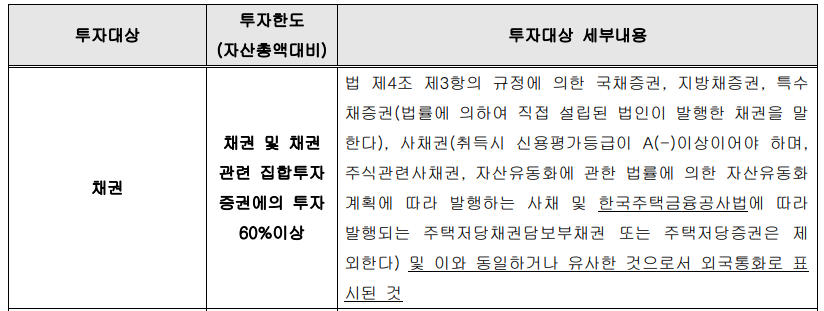

이 상품은 미국 채권 및 채권관련 집합투자증권에 60% 이상을 투자합니다. 때문에, 30% 비중을 안전자산에 투자해야 하는 퇴직연금계좌에서도 이 상품 하나만 100% 비중으로 투자가 가능하다고 합니다.

▣ 투자종목

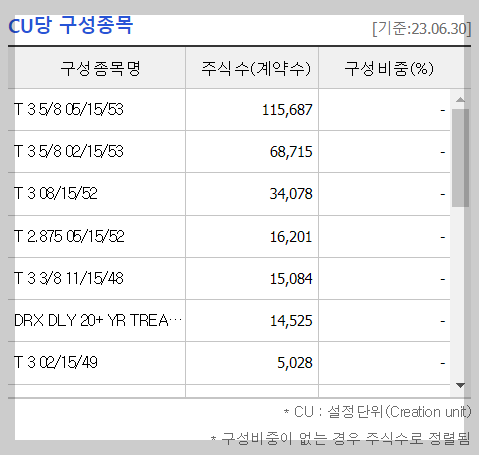

채권기호 'T 3 5/8 05/15/53'은 표면금리가 3.625%이고 만기가 2053년 5월 15일이며 액면가가 100달러인 미국 재무부 채권을 말합니다. 'T'는 Treasury(채권), 3 5/8은 표면금리 3.625%, 05/15/53은 만기일이 2053년 5월 13일이라는 뜻입니다.

하단에 표시된 DRX DLY 20+ YR Treasury Bull 3X(TMF라고도 함)은 ICE US Treasury 20+ Year Bond Idnex의 일일 수익률 3배를 추종하는 ETF입니다. 이 ETF의 수익률을 높이기 위해 위와 같은 종목에도 일부 비중을 투자하는 것 같습니다.

▣ 배당금 (분배금)

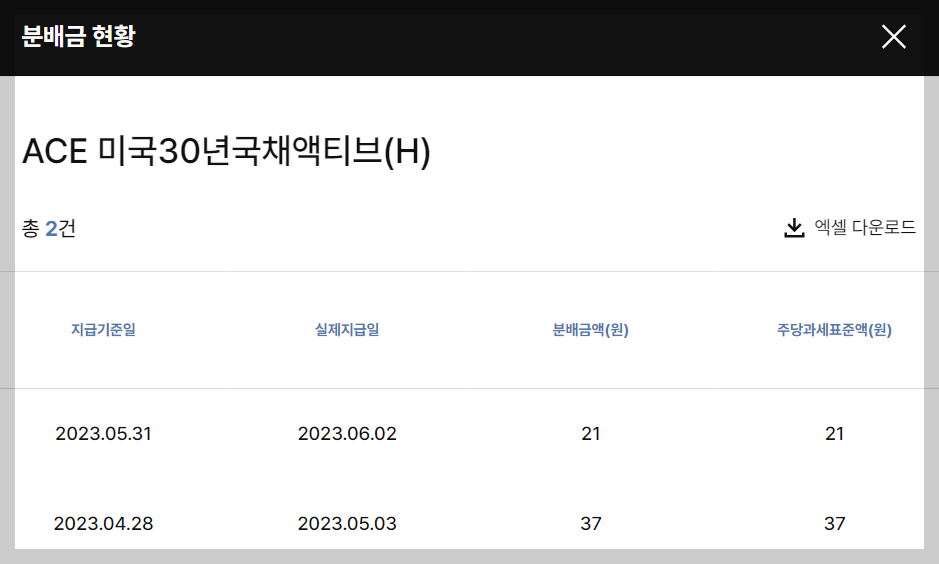

이 상품은 월배당 방식으로 월별 마지막 날짜 기준으로 배당금을 지급합니다. 아직 출시한지 얼마 되지 않아 1년 치 배당급 지급내역이 없고, 최근 2개월치 배당금 지급내역만 나와 있는데요. 현재 배당금을 단순 6배로 계산해 보니 연 배당률은 약 3.6%로 계산됩니다.

단순 계산한 수치라 실제 배당율과 차이가 있을 수 있습니다만, 만약 배당률이 3%를 넘겨준다면 괜찮은 배당률이라 볼 수 있겠습니다.

ACE 국고채10년 ETF

▣ 개요

이 상품은 KIS채권평가가 발표하는 “KIS 10년국고채 지수”를 추종하는 ETF입니다. 2020년 10월 15일에 상장되었으며, 현재 운용자산은 1,015억 원이고, 수수료는 0.02%로 매우 낮습니다.

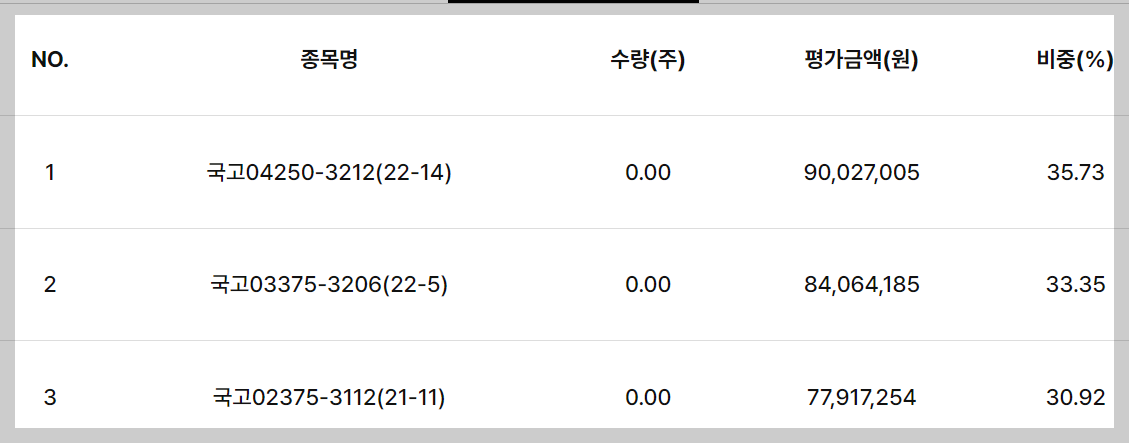

KIS채권평가가 산출·발표하는 KIS 10년 국고채 지수(KIS 10Y KTB Index)는 한국 장기 국고채 시장을 대표하는 지수로, 10년국채 선물 결제기준 채권 2 종목을 포함한 3 종목의 국고채권으로 구성되어 있습니다. 실제로 이 ETF의 운용종목은 3 종목의 채권으로만 심플하게 구성되어 있습니다.

유사 ETF로 'KOSEF 국고채 10년'과 'SOL 국고채 10년' 2가지가 있는데요. 보시는 것처럼 주가수익률은 거의 차이가 없으며 ACE 국고채10년 ETF의 수수료가 0.02%로 가장 저렴합니다. 3개 종목 모두 올해 수익률이 나쁘진 않습니다.

▣ 투자종목

구성종목은 매우 심플하게 3가지입니다. '국고04250-3212(22-14)'란 2022년 12월 20일에 한국거래소에 상장된 10년 만기 국고채를 말합니다. 이 채권의 만기일은 2032년 12월 20일이며, 2023년 6월 물 국채선물의 기준 채권으로 선정되었습니다.

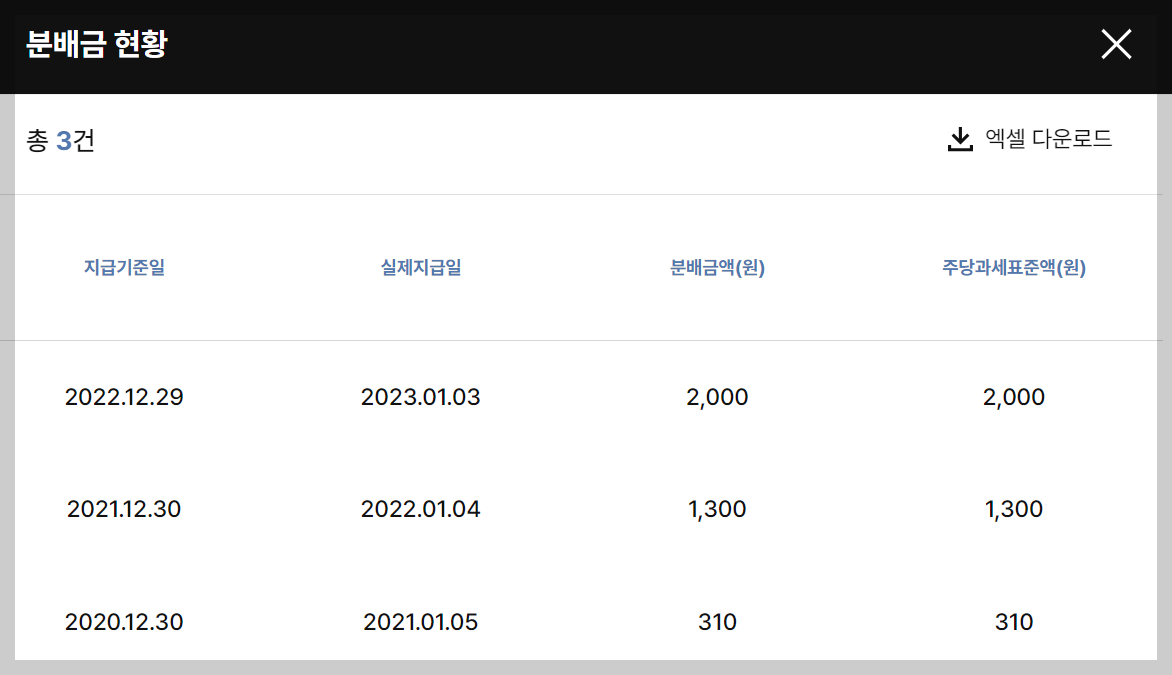

▣ 배당금 (분배금)

이 상품의 배당금은 연 1회 배당방식이며, 배당금은 상장 이후 현재까진 매년 잘 성장했습니다. 현재 가격대비 대비로 배당률을 계산해 보면 약 2.3%가 나오는데요. 현재까지 주가수익률과 합치면 5%대의 수익률이라, 채권형 ETF로는 나쁜 수익률은 아닙니다.

KBSTAR 중기우량회사채 ETF

▣ 개요

KBSTAR 중기우량회사채 ETF는 4월 15일에 상장되었으며, 운용자산은 609억 원입니다. 이 상품은 2011년 국내 크레딧 채권 대표종목의 가격변화를 지표 화하여 산출하는 실시간 채권지수인 KOBI Credit 지수를 기초로 하는 상품입니다.

A-등급 이상의 우량채권에만 투자하는 상품으로 안정성이 높고, 투자종목의 듀레이션은 평균 1.85년으로 추천해드린 3개 상품 중 가장 짧습니다. 제가 의도적으로 듀레이션 기간대별로 ETF상품을 하나씩 선정하기도 했습니다.

이 상품의 수수료는 0.07%로 추천드린 종목 중에선 가장 높습니다만, 절대적으로 수수료가 낮기 때문에 크게 신경 쓰지 않아도 될 것 같습니다.

▣ 투자종목

투자종목은 국고채권 (2025년 12월 만기상품이네요)부터 주로 금융회사 채권들에 많은 비중으로 투자를 하고 있습니다. 목록 하단으로 가면 LG유플러스나 에스케이인천석유화학과 같이 신용등급이 높은 일반회사 채권들도 투자를 하고 있습니다.

▣ 배당금 (분배금)

이 상품은 월배당 방식으로 배당금을 지급하며, 상반기에 지급한 배당금은 총 1,595원입니다. 현재 주가대비로 단순2배로 배당률을 계산해 보면, 약 3.1% 연배당율이 나옵니다. 역시 괜찮은 배당률입니다.

마무리

이렇게 상품의 듀레이션 기간대 별로 개인적으로 괜찮다고 평가한 채권형 ETF를 소개해 드렸습니다. 소개드린 상품들은 모두 퇴직연금이나 개인연금 계좌로 투자할 수 있는 상품들입니다.

기본적으로 퇴직연금 투자를 목적으로 하기 때문에 장기투자를 가정했으며, 배당금을 포함하여 연 7%이상 수익률을 내어주는 것을 목표로 가정했습니다. 다른 ETF대비로 수익률이 만족스럽지 않으실 수 있으나, 어차피 퇴직연금에선 30% 비중으로 채권이나 예금에 투자를 해야 하고, 시기에 따라선 채권형 ETF가 다른 주식형 ETF보다 좋은 성과를 내는 상황들도 있습니다.

추천드린 상품은 어디까지나 개인적인 기준으로 선택한 것으로, 투자성과를 보장할 수 없습니다. 추천내용을 참고로 각자 성향에 맞는 상품을 잘 찾아보시고, 퇴직연금으로도 좋은 투자성과 내시길 바랍니다.

댓글