미국주식을 하시는 분이라면, ARKK ETF와 캐시우드에 대해서 한번쯤은 들어보셨을 겁니다. 혁신기술에 투자하는 ARKK ETF는 Ark Invest의 대표 Active ETF로 2020년 한해동안 156%의 performance를 냈었습니다. 물론 2022년은 연초대비 52% 하락하여, 가장 큰 손실을 입은 ETF 중 하나이기도 합니다.

오늘 ARK Invest의 CEO인 캐시우드는 CNBC의 'Squawk Box'에 출연하여 '현재 미국은 경기침체에 이미 들어와 있으며, 인플레이션의 힘과 심각성을 과소평가했다'고 말했습니다. 정확히 어떤 내용을 얘기했는지 정리해 보겠습니다.

재고가 큰 문제

캐시우드는 기업들의 재고가 큰 문제라고 생각하며, 45년 경력동안 이렇게 큰 재고증가는 본 적이 없다고 말했습니다. 이에 대한 구체적인 사례가 기사에 언급되어 있지 않았는데요. 캐시우드는 혁신기술기업 투자에 집중하기 때문에, 적절한 사례라 보기 어려울 수 있으나, 얼마 전 미국 대표 유통기업인 월마트와 타깃(target)이 2분기 목표실적을 낮추며, 인플레이션을 인한 소비위축과 재고급증을 근거로 든 바가 있습니다.

월마트, 홈디포 등 대형 소매업체 재고 전년 대비 26% 급증 | 아주경제

월마트, 홈디포, 타깃, 코스트코, TJX 등 미국 대형 소매업체들의 재고가 큰 폭으로 늘었다고 블룸버그가 29일(현지시간) 보도했다. 블룸버그가 집계한 수치에 따르면 지...

www.ajunews.com

미국기업 재고지수를 검색해보니, 최근 재고지수가 크게 상승한 것을 확인할 수 있었는데요. 재고가 많다는 것은, 소비가 줄었다는 얘기가 되니, 경기침체를 가늠할 수 있는 하나의 지표로 참고할 수 있을 것 같습니다.

공급망 붕괴와 러시아-우크라이나 전쟁 (지정학적 위험)

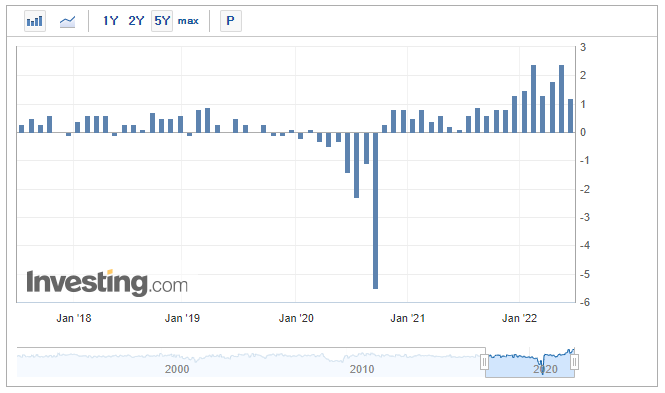

캐시우드는 코로나로 인한 공급망 붕괴와 러시아-우크라이나 전쟁으로 인한 지정학적 위험으로 인한 인플레이션 가속화를 또 하나의 원인으로 꼽았는데요. 이로 인해 현재 인플레이션은 5월 기준 전년 대비 8.6% 상승해서 1981년 12월 이후 가장 빠른 상승세를 보이고 있습니다.

1) 공급망 붕괴: 코로나 시절 이전 기업들은 '비용 최소화'를 위해, 재고를 최소화했고 생산비용이 저렴한 곳으로 생산거점을 이동시켰습니다. 이것이 비용절감 및 최적화 효과를 가져올 수 있었으나, 코로나 시기에 오히려 독이 되었는데요. 대부분 저임금 국가들이 코로나 대응에 취약하여, 기업들의 제품 생산 및 공급망이 마비되어 버렸기 때문입니다.

2)러시아-우크라이나 전쟁: 전쟁으로 인한 문제는 워낙 복합적이고 다양하게 많습니다. 원자재 가격폭등, 유가상승, 유동성 악화 등 전쟁이라는 예측하지 못했던 변수도 현재 경기침체의 큰 원인이 되겠네요.

ARKK투자자들은 계속해서 혁신을 믿는 중

캐시우드는 현재 기존 ARKK투자고객들이 여전히 상품을 고수하고 있으며, 하락장에서 투자다각화 측면으로 새로운 돈이 들어오고 있다고 말했습니다. Factset에 따르면 ARKK는 2022년 6월에 1억 8,000만 달러 이상의 자금이 유입되었다고 합니다. 캐시우드가 추구하는 파괴적 혁신이 장기적으로 여전히 유효하다고 믿고, 현재 주가하락이 기회라 생각하는 투자자들이 많이 있는 것 같습니다.

개인적인 생각

저는 개인적으로 캐시우드가 추구하는 기술적 혁신에 기회가 있다고 믿는 투자자 중 한명입니다. ARKK가 올해 큰 손실을 입은 것은 사실입니다만, 5년으로 기간을 늘여서 보면 S&P500과 그리 투자성적이 차이나지 않습니다. 당연히, 기술혁신주 위주의 ARKK가 S&P500보다 높은 성적을 내야 한다고 생각할 수 있습니다만, 반대로 5년동안 투자를 하고 있었다면, 이번 하락장에서도 S&P500 수준으로 내려온 정도라고 보는 것도 가능하다는 생각입니다.

개인적으론 5년, 10년 뒤를 본다면 ARKK와 같은 혁신적인 기술주에 대한 투자가 좋은 결과를 가져올거라 생각합니다. 오히려 캐시우드가 테슬라와 같은 혁신적인 기업들을 잘 찾아내는 눈을 가지고 있는지에 좀 더 관심이 있구요. 포트폴리오의 일부분은 이런 투자비중도 가져가는 것이 필요하다는 판단입니다. 물론 이건 개인적인 판단이라 매수/매도에 대한 추천이 아닙니다. 여러분들도 여러분들의 기준으로 한번 생각해 보시기 바랍니다.

글이 조금이나마 도움이 되셨다면, '공감'과 '구독' 등 다양한 피드백 부탁 드립니다 :)

댓글