배당투자 포트폴리오를 구성하고 있는 가운데, 빠질 수 없는 귀족 ETF가 있습니다. 배당ETF 중에서도 가장 인기가 많은 Schwab US Dividend Equity ETF (SCHD ETF)가 그것인데요. SCHD ETF가 어떤 점이 좋은지, 지금과 같은 인플레이션을 동반한 약세장에서도 구매하는 것이 괜찮은지 체크해 보도록 하겠습니다.

지난 번 REITs 분석과 마찬가지로, 배당관련 주식이나 ETF는 아래 3가지 기준으로 분석을 진행하려고 합니다.

- 안정적인 배당지급 혹은 배당성장

- 매출과 순이익의 안정적인 성장

- 인플레이션과 금리인상에 대한 방어력, 매출다각화

ETF와 개별 종목은 분석기준이 조금 다를 수 있겠습니다만, 유사하게 맞춰 보도록 하겠습니다.

SCHD 배당: 2.85% 배당지급, 5년 기준 연간 약 12% 배당성장

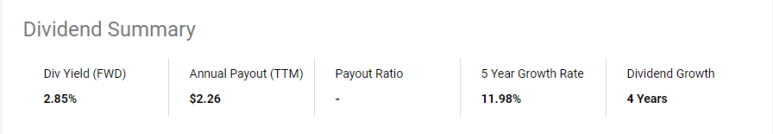

1. 배당률: 2.85%

- 배당률 추정치는 2.85%입니다. (FWD기준), 현재 약세장에서 SCHD ETF 주가도 다소 감소하여, 현재 가격기준의 배당률은 3.37%입니다 (6월 13일 기준)

- 생각보다 배당률이 낮다고 생각하실지 모르겠지만, 5년 평균 연간복합성장율이 약 12%나 됩니다. 12% 복리면, 대략 6년이면 배당금이 2배가 되는데요. SCHD의 현재 주당 가격이 약 72$인데, 배당금을 현재 2배 (4.52$)를 받을 수 있다고 생각하면, 배당률은 약 6.3%가 됩니다.

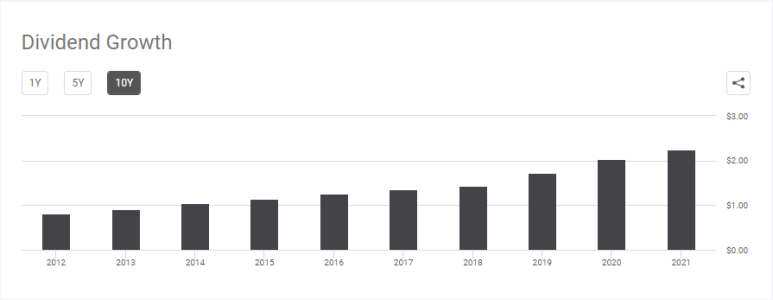

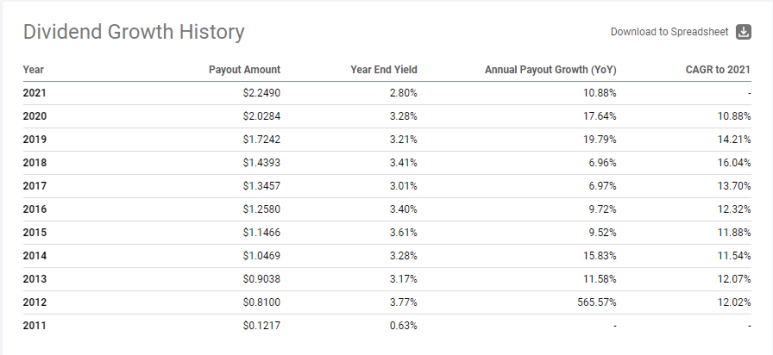

2. 배당성장: 과거 어느 시점에 들어가도 연 10% 이상 복합성장률 제공

- SCHD ETF는 2011년 10월에 상장했습니다.

- SCHD ETF생성 이후, 어느 년도에 이 종목을 보유하더라도 연간 복합성장률 10~12%대의 성장성을 제공하고 있습니다. 앞서 말씀드렸습니다만 연간 10~12% 성장이라면, 6~7년 주기로 배당금이 2배가 됩니다. 이 정도면 SCHD를 배당왕이라 부를 만 하다는 생각입니다.

- SCHD ETF는 2020년 COVID시국에도 배당금을 전년대비 약 18% 인상시켰습니다. 배당성장에 대해서 믿음을 주는 상품이라고 생각합니다.

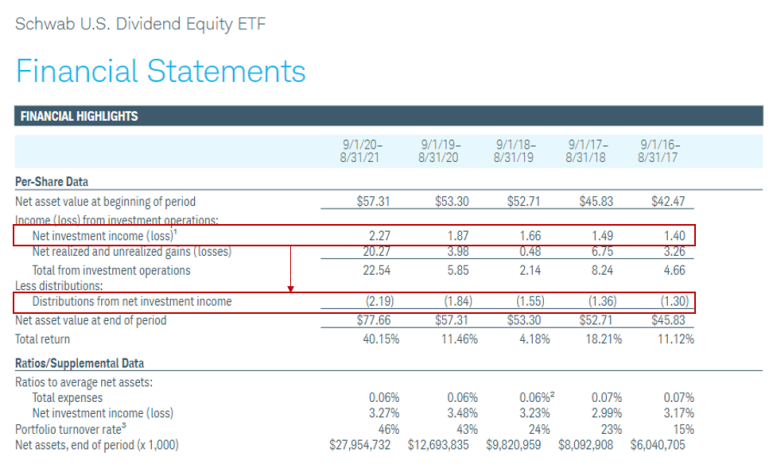

3. 배당성향: 투자로 발생한 배당금을 고객들에게 대부분 지급

ETF에서 배당성향이라고 하는 건, 일반 주식과는 좀 다른 표현인 것 같습니다. 아무튼, 말씀드리고 싶은 건

- ETF가 고객들에게 주는 배당금은 어디에서 왔고

- 얼마를 받았는데, 얼마를 전달하고 있는지

를 알려드리고 싶은데요. 아래 Finanical Statements에서 내용을 보실 수 있습니다.

- ETF가 투자한 기업체들이 지급하는 배당금이 ETF의 'Net investment income'이 됩니다.

- 이 돈은 약간의 수수료와 비용을 제하고, 대부분 고객들에게 지급되었습니다. 고객들에게 지급하는 배당금이, 투자기업의 배당금이 아닌 경우도 있는데요. 투자기업의 배당금으로 고객들에게 배당을 지급하는 것이 훨씬 클린하고 명확해 보입니다.

- 해당 표의 제일 좌측 데이터를 읽어보면

- 2020년 9월 1일 SCHD ETF 주당 가격은 57.31$

- 투자를 통해 발생한 이익이 20.54$ + 투자기업에서 받은 배당금 2.27$ = 22.54$ 이익발생

- 이 중, 2.19$를 고객에게 배당하고, 2021년 8월 31일 SCHD ETF 주당가격은 77.66$로 상승

배당금 지급현황을 간단히 요약해보자면, SCHD는 아래와 같다고 할 수 있을 것 같습니다.

SCHD는 현재 배당률은 대략 3%이지만,

연간 10~12% 정도의 높은 배당성장을 제공하고 있어,

향후 6-7년 내에 배당금이 2배가 되는 것을 기대할 수 있음 (물론 과거의 실적이 미래를 보장하지 않음)

매출과 순이익의 안정적인 성장: ETF에 맞게 기준을 조정

ETF는 실제 기업이 아니다 보니, 일반 기업체를 분석하기 위해 잡았던 매출과 순이익의 성장여부를 다른 항목으로 조정해야 할 것 같습니다. 결국 ETF로 돈을 버는 것은 1)주식가격의 상승 2)ETF 구성종목 변화 및 운영결과 3) 운영수수료 3가지로 요약될 것 같은데요. 2가지 기준으로 SCHD를 분석해 보겠습니다.

1.주식 가격: 10년 동안 약 2.6배 성장, 배당금을 재투자했다면 10년동안 약 3.5배 성장

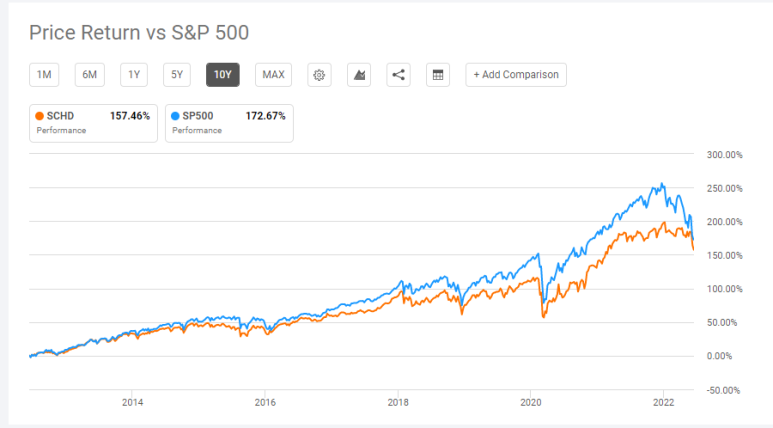

SCHD는 2011년 상장된 ETF라, 과거 10년 정도의 가격변화만 확인하면 충분할 것 같아, 10년치 가격변화를 살펴봤습니다. 아래 그래프를 보시죠.

-

- SCHD는 10년동안 157.46% (약 2.6배) 성장했습니다. 단순 계산해도 연평균 10%가 넘는 좋은 성장입니다.

- S&P500은 같은 기간 172.67% (약 2.7배) 성장하여 SCHD보다 좋은 결과를 보였는데요. 작년 12월과 같이 약세장이 펼쳐지기 전에는 SCHD보다 약 50%정도 더 좋은 결과를 보이기도 하였습니다. 반대로 말하면 2022년 S&P500이 SCHD보다 많이 빠졌다는 소리지요

매년 받았던 배당금을 재투자했을 때의 수익률 결과를 Total Return이라 부르는데요. 해당 수치를 그래프로 확인해 보면 아래와 같습니다.

-

- 배당금을 재투자한 결과, SCHD는 10년 동안 약 245% (약 3.5배) 수익이 증가했습니다.

- S&P500은 같은 기간, 약 232% 성장하여 SCHD보다 낮은 성과를 보입니다. 사실, 2021년까진 S&P500이 약간이라도 더 좋은 성과를 보였습니다만, 2022년 하락장에서 SCHD가 상대적으로 적게 하락하여 10년 결과가 역정되었군요.

주식가격 변화에서 말하고 싶은 결론은, SCHD가 배당금만 많이 주는 그런 ETF가 아니라는 점입니다. 전체적인 가격상승이 S&P500과 비슷하고, 배당금을 재투자할 경우 수익은 S&P500을 능가하고 있습니다.

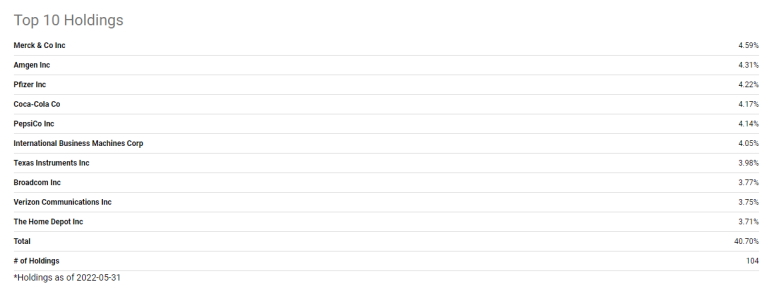

2.ETF구성종목: 총 104개 주식으로 구성, 상위 10개 주식이 전체비중의 약 40% 차지

SCHD는 Dow Jones US Dividend 100 index를 추종하는 ETF입니다. 해당 지수를 추종하는 ETF는 SCHD와 2021년에 생겨난 SCDL이라는 ETF 2가지입니다.

- Dow Jones US Dividend 100 index는 재무비율을 기준으로 동종 기업에 비해 펀더멘털이 강한 기업 중, 배당금을 지속적으로 지급한 기록을 통해 미국에서 배당금이 높은 주식의 성과를 측정하도록 설계되었습니다.

- 펀더멘털이란 주식이나 기업의 기초체력을 의미하는데요. 해당 기업의 매출, 영업이익, 재무건정성, 미래 성장성 등의 내재가치를 말합니다.

- 결론적으로 쉽게 풀어쓰면, 저평가된 우량종목 중 배당금을 많이 주는 종목에 투자하는 ETF라는 말이구요. 저평가된 종목을 투자하는 것이라, 중장기투자에 적합합니다.

그럼 구성종목을 살펴보겠습니다.

- 현재의 Top10 종목엔 Health care섹터의 Merck, Amgen, Pfizer 같은 종목이 투자비중 1~3위에 랭크되어 있고요.

- 오랜 역사를 가진 가치주 코카콜라, 펩시도 4-5위에 랭크되어 있습니다.

- 상위 10개의 투자비중은 총 40.7%로 DGRO나 VYM과 같은 유사ETF에 비해선 높은 것 같습니다. 하지만 이 비중에 대해서는 절대적인 좋고 나쁨의 기준은 없어보입니다.

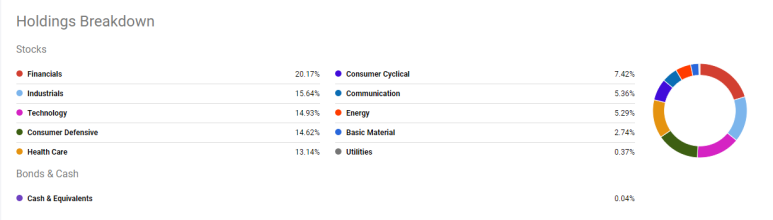

- 투자종목의 섹터는 고르게 분산된 것으로 보입니다. 다만, 2022년에 좋은 결과를 보이는 energy와 utility 섹터비중이 상대적으로 낮은데요. 이런 구성이 2022년 SCHD가 약 10% 정도 가격이 하락한 이유 중 하나가 될 것 같습니다.

3.운영수수료: 0.06%로 낮음

물론 더 낮은 운영수수료를 제공하는 ETF도 많습니다만, 0.06%는 절대적으로 낮은 편에 속합니다. 장기투자를 하기 위해, 운영수수료가 낮다는 것 또한, 하나의 매력이 될 수 있겠습니다.

인플레이션과 금리인상에 대한 방어력

마지막 항목인 인플레이션과 금리인상에 대한 방어력 부분입니다.

-

- 기본적으로 SCHD는 펀더멘털이 강한 종목들로 구성되기 때문에, 기술주보단 매출과 현금흐름이 강한 가치주 위주로 구성되고 있습니다.

- 다만, 위에서 말씀드린 것처럼 현재 구성종목에서 에너지와 utility 섹터의 비중이 약해, 인플레이션과 경기침체를 잘 대응할 수 있을지에 대해서는 조금 의문이 있습니다. (실제로 2022년 SCHD의 주가는 YTD 12%정도 하락했습니다)

- SCHD는 매년 3월 구성종목을 리밸런싱하고 있는데요. 올해 구성종목들이 인플레이셔이나 경기침체를 잘 견딜 수 있는지에 대해서는 상위 10개 구성종목을 좀 더 면밀히 뜯어봐야 할 것 같습니다.

그래서 결론은

과거 10년의 데이터를 확인했을 때, SCHD는 다른 경쟁 ETF보다 높은 배당률과 배당성장율, 가격성장까지 3박자를 모두 보여주었습니다. 현재 가격 대비 배당율이 3.1%를 넘기고 있는 상황이고, 대부분의 구성종목은 탄탄한 매출과 현금흐름을 가진 회사들이라, 오히려 현재와 같이 가격이 떨어지는 시점에 분할매수하고 장기보유해야 하는 ETF라 생각하고 있습니다.

개인적으론 현재 72$보다 조금 더 가격이 떨어지는 60$대 중후반에서 가격이 매우 매력적이 될거라 생각하고 있고요. 워낙 약세장이라 가격이 계속해서 떨어진다면 분할매수를 진행할 생각입니다.

모든 내용은 투자에 참고 목적으로 정리되었습니다. 매수/매도 추천이 아니고, 투자에 대한 결과는 본인 책임입니다.

버핏이 투자한 매력적인 가격과 배당을 제공하는 REITs - 스토어캐피탈 (Ticker: STOR)

버핏이 투자한 종목에 대한 분석을 계속 하고 있는데요. 이번엔 REITs 중에서도 버핏 투자로 유명한 Store Capital입니다. 다른 종목들을 좀 더 추가분석할지 모르겠지만, 버핏투자종목 중에선 당분

stock-raccoons.tistory.com

글이 조금이나마 도움이 되셨다면, '공감'과 '구독' 등 다양한 피드백 부탁 드립니다 :)

댓글