리츠가 성장률이 낮고 재미없다는 편견이 있습니다만, 리츠는 알고보면 정말 매력적인 투자처입니다. 장기투자를 계획하고 있다면 꼭 포트폴리오에 일정부분을 넣어보시면 좋겠습니다. (판단은 개인의 몫)

왜 REITs(리츠)인가요?

주식을 하시는 분들이 흔히들 REITS를 배당위주의 안전가치주로 생각하고, 성장이 낮아 재미없다고 생각하시는 경우가 많습니다. 하지만, REITS는 ①안정적인 배당과 함께 ②S&P500 이상의 성장성과 ③요즘 이슈가 되고 있는 인플레이션을 잘 대응할 수 있는 수단으로 어떤 목적으로도 제 몫을 다할 수 있는 훌륭한 투자수단입니다.

진짜 그렇게 좋아요? 과거 투자결과는 어떻게 될까요?

과거의 실적이 미래를 보장하진 않습니다만 backtest를 통해 과거실적을 보겠습니다. 오늘 분석할 종목이 리얼티인컴(O)이니, 해당 종목으로 분석을 해 볼께요. 분석을 위해 아래와 같이 현실적인 가정을 해 보겠습니다. (backtest는 portpolio visualizer를 이용했습니다.) https://www.portfoliovisualizer.com/backtest-portfolio#analysisResults

투자방식은 아래와 같습니다.

|

최초 투자금

|

1,000$

|

|

매월 적립금

|

500$

|

|

배당금

|

매월 재 투자

|

현실적인 투자를 가정하기 위해, 초기투자금 약 100만원, 매월 50만원의 추가매수를 한다는 가정입니다. 장기투자와 REITs와 같은 배당투자가 어떤 성과를 내는지 쉽게 보실 수 있을 것 같습니다.

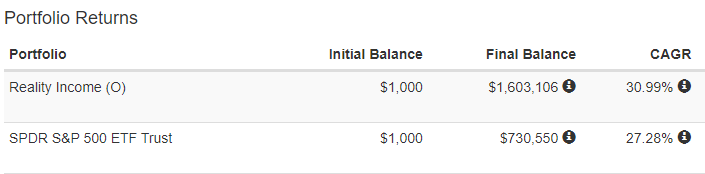

※ 1995년 1월~2022년 4월까지 투자를 했을 때 (총 투자기간 27년 4개월)

해당 사이트에서 훨씬 자세한 결과를 보실 수 있습니다만, 간단히 요약하면

- 투자원금: 165,000$(배당금제외)

- 최종금액: 1,603,106$로 원금의 약 10배 증가

- SPY ETF보다 약 2배 (실제론 2배가 좀 안되네요)의 효율

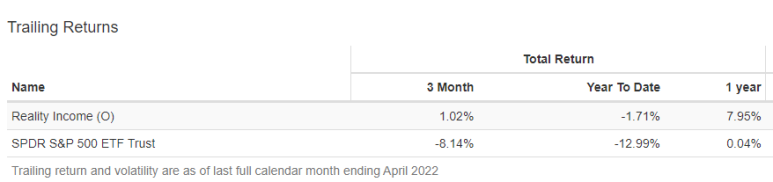

- 최근 3개월 투자성과는 1.02%로 S&P500보다 훨씬 좋은 성과를 나타내고 있습니다. 올해와 같은 하락장에서 상대적인 방어력이 뛰어나다는 걸 알 수 있겠네요.

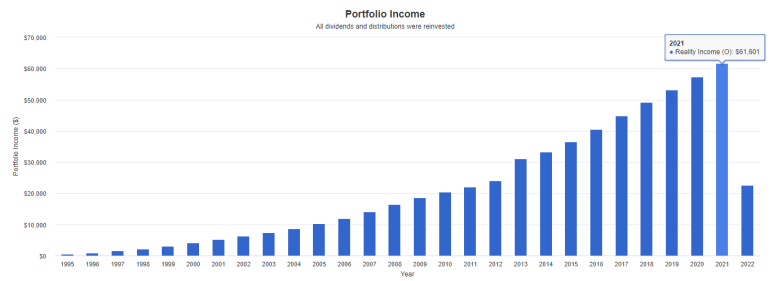

- 가장 매력적인 것은 배당금입니다.

- 2021년 배당총액은 총 61,601$ (한화로 거의 7천만뭔이네요)입니다.

- 물론 투자기간동안 배당금을 재투자한다는 가정이었습니다만, 지금부터 배당금을 생활비로 쓴다고 하면, 생활비 걱정자체가 없어지거나, 바로 파이어족이 될 수 있는 수준이지 않을까요?

★ 잘 아시겠지만, 과거의 실적이 미래의 결과를 보장하지 않습니다. 위 데이터는 과거실적을 보여주는 것이니 참고로만 보세요.

리얼티인컴은 어떤 회사인가요?

리얼티인컴은 1994년에 상장된 부동산 임대관련 사업을 하는 REITs입니다. 서학개미들이 가장 투자를 많이 하고 있는 REITs이기도 한데요. 회사의 기본적인 특징들부터 좀 살펴볼께요.

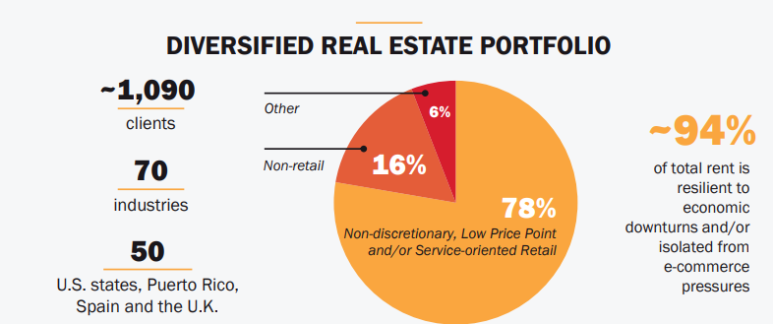

- 미국 50개 주 + 영국, 스페인에 걸쳐 약 11,000개 이상 부동산 포트폴리오 보유

- 시가총액은 약 410억 달러 (한화로는 약 50조원)

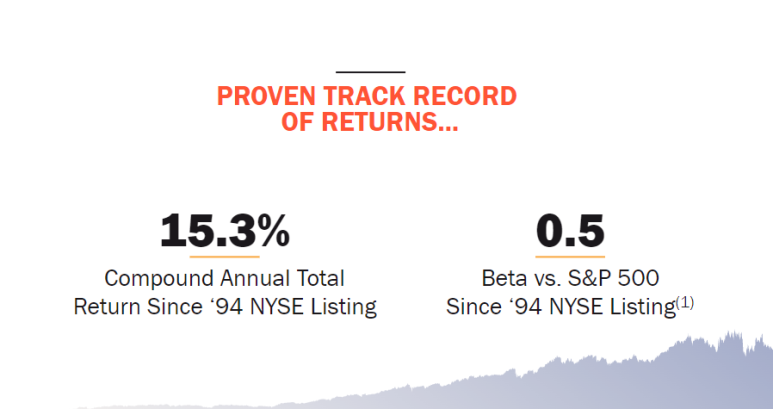

- 94년 상장 이후, 현재까지 연 15.3% 성장, S&P500 대비 0.5의 beta

- 연 15.3%의 성장은 정말 대단한 수치입니다. 해당 수치대로 계속 성장해 준다면 대략 5년 간격으로 원금이 2배가 됩니다. 참고로 2021년 우리나라 개인투자자 평균 수익률은 -10%였습니다.

- beta는 변동성을 나타나는 지표인데, 쉽게 S&P500보다 50% 덜 오르고, 50% 덜 빠졌다라고 생각하시면 될 것 같습니다. 요즘과 같은 하락장을 잘 견디는 장점이 있으나, 상승장에서 성장주보단 아쉬운 단점이 있겠죠

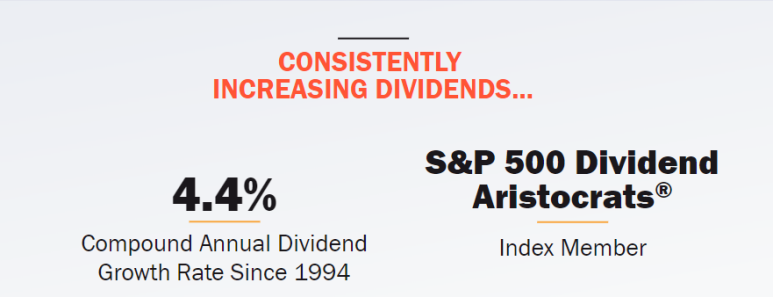

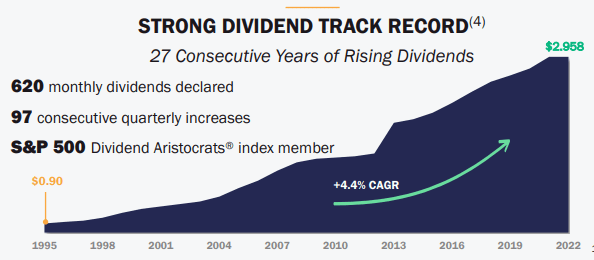

- 회사는 1994년부터 작년까지 배당금을 매년 4.4%씩 인상했습니다.

- 다양한 업종의 대표 사업체들로 포트폴리오가 잘 분산되어 있습니다. 22년 1분기의 회사 자료에 따르면 70개의 산업군으로 포트폴리오가 분산되어 있고, 클라이언트 수는 1,090곳이 됩니다. 총 임대료의 94%는 경기침체와 전자상거래의 압력을 방어할 수 있다고 합니다.

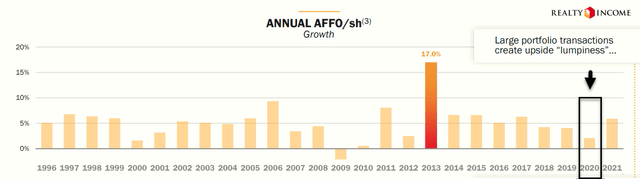

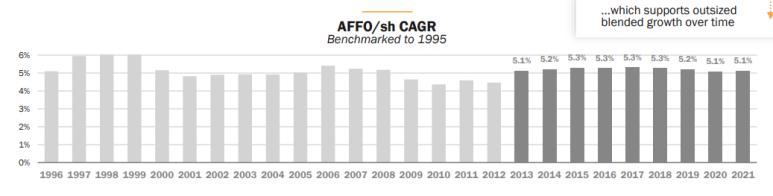

- 회사의 AFFO/Share는 1996년 이후 5.1%를 median값을 기록하고 있습니다. 인상적인 건 2020년의 COVID상황에서도 AFFO/Share를 증가시켰는데요. 해당 기간에 AFFO/Share를 증가시킨 미국 REITs는 단 3개밖에 되지 않는다고 합니다. (REITs회사는 Net Income을 보지 않고, AFFO라는 수치를 봅니다. 일종의 순이익이라 이해하시면 될 것 같은데요, REITs회사의 성장성은 AFFO/Share를 보는게 매우 중요합니다)

- 회사는 53년 역사동안 622회의 연속 보통주 월간 배당금을 지급하고 있으며, 1994년 상장 이후 배당금을 115배 늘렸습니다.

리얼티인컴의 최근 실적 (2022년 1Q)은 어떤가요?

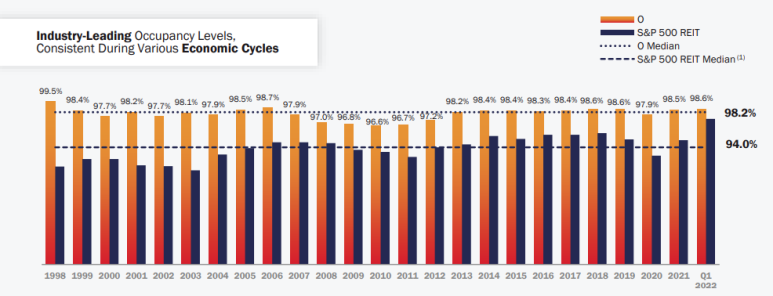

가장 먼저 REITs회사에서 살펴볼 수치는 입주율입니다.

입주율이 높게 유지되어야, 회사의 매출이 안정적으로 유지 또는 성장된다고 할 수 있으니까요. 2022년 리얼티인컴의 입주율은 98.6%로 기존 Median 값에 비해, 0.4% 상승했으며, S&P500 Median값보다도 4% 이상 높은 수치입니다. 좋은 상황이 유지되고 있다고 볼 수 있겠네요.

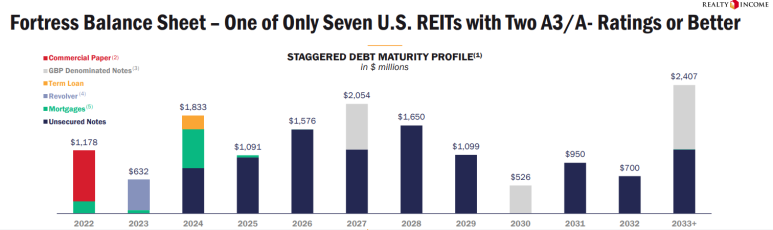

두번째로 살펴볼 수치는 차입금 상환 스케쥴입니다.

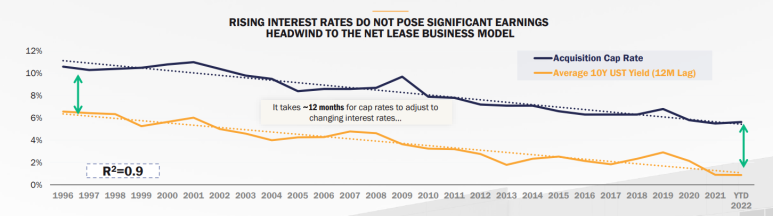

리얼티인컴은 높은 신용등급 기반으로, 지속적인 장기차입을 진행하며, 이를 수익성이 높은 부동산에 재투자하여 수익을 내는 비즈니스 모델을 가지고 있는데요. 아래 보시는 것처럼, 이자율이 상승하는구간에도 4% 수준의 추가 이익을 계속 발생시키고 있어서, 최근의 금리인상이 그렇게 수익구조에 영향을 주지 않고 있습니다.

대부분의 차입금들은 5년 이후 상환되는 스케쥴이라, 최근의 금리인상에 대해서 상당히 잘 보호되어 있습니다.

2022년 1Q의 매출 / FFO/ AFFO는 아래와 같이 성장했습니다.

- 매출: 전년 동일 분기 대비 82% 성장

- FFO: 전년 동일 분기 대비 124% 성장

- AFFO: 전년 동일 분기 대비 82% 성장

- AFFO/Share: 전년 동일 분기 대비 14% 성장

해당 자료는 https://seekingalpha.com/symbol/O/income-statement 에서 자세히 확인할 수 있습니다.

수치로만 보면, 1분기에 급성장한 것처럼 보이나, 최근에 진행된 대형 M&A효과로 수치가 커진 것처럼 보이는 효과가 있습니다. 이 부분은 저도 좀 더 공부하고 분석해보아야 할 내용입니다.

결과적으로 투자여부는?

리얼티인컴이 매월 월배당을 지급하는 최고 우량등급의 회사임에는 분명한 것 같습니다. 다만, 아직 최근 진행했던 대형 M&A의 영향이 어떻게 될지 1분기 정도로는 영향도를 확신할 수 없다고 생각합니다. 개인적으로는 REITs가 인플레이션과 금리인상 시기의 좋은 방어 투자수단이고, 그 중에서도 리얼티인컴은 매우 우량한 결과를 보여주고 있다고 생각합니다. 다만, 아직 VEREITs의 M&A효과를 좀 더 지켜본 이후에, 포트폴리오에 추가할까 생각하고 있습니다.

길고 부족한 분석내용입니다만, 왜 많은 사람들이 리얼티인컴을 많이 투자하고 계시는지는 알 수 있었습니다. 다음엔 다른 REITs도 추가로 분석해 보겠습니다. 저에겐 개인적으론 공부도 되니까요.

글이 조금이나마 도움이 되셨다면, '공감'과 '구독' 등 다양한 피드백 부탁 드립니다 :)

댓글