태양광은 탄소중립, 청정에너지 관련으로 꽤 오래된 관심 키워드 중 하나였습니다만, 항상 기대치보다 낮은 뜨뜻미지근한 성장성을 보였습니다. IEA(국제 에너지 기구, International Energy Agency)는 최근 보고서에서 2050년까지 이산화탄소 순 배출량 '0'를 달성하겠다는 Net Zero 공략은 현재 상황에선 50% 달성율도 어렵다는 의견을 냈습니다.

하지만 화석연료에서 청정 에너지로의 전환은 인류 생존에 필수적이며, 새로운 시대의 에너지 패권을 잡기 위해 미국과 유럽, 중국은 이미 각각 막대한 투자를 진행하고 있습니다. 태양광은 청정 에너지의 중요 섹터인 재생 에너지 중 가장 중요한 자원으로, 최근 투자 규모가 늘어나고 있다는 기사들이 많습니다. 이번 포스트는 현재 태양광 발전투자 및 관련 시장규모, 주요 ETF와 주요 종목들을 정리했습니다. 아래 내용은 개인적인 견해를 포함하며 특정 종목에 대한 매수/매도 추천이 아님을 참고해 주시기 바랍니다.

Net Zero란 무엇인가?

▣ 2050년까지 이산화탄소 순 배출량을 제로로 만들자는 약속

청정에너지 시장을 알기 위해 우선 NZE(Net Zero Emissions by 2050 Scenario)를 알아야 하는데요. NZE란 Full Name에서 알 수 있는 것처럼 2050년까지 세계 에너지 부문이 이산화탄소 순 배출량을 제로로 만들자는 약속입니다. 이 과업은 2100년까지 지구 평균 온도 상승을 1.5도 이내로 제한하는 목표를 가지고 있습니다.

최근 몇 년동안 에너지 부문은 세계 온실 가스 배출량의 75% 이상을 차지했습니다. 21세기 초부터 2018년까지 지구 평균 온도는 약 1도가 상승했는데, 이는 잘 아시는 지구 온난화 현상이며 여러가지 이상 기후를 만들고 있습니다.

영국의 환경운동가인 마크 라이너스는 2000년대 초에 'Six Degrees: Our Future on a Hotter Planet'이란 책을 썼는데, 여기서 지구 평균온도가 약 6도 증가하게 되면 오존층이 완전히 파괴되어 모든 인류의 대멸종이 진행될 것이라 주장했습니다. 현재 상태로 아무것도 하지 않으면 2100년엔 지구 평균 온도가 최대 6.4도까지 증가할 수 있다고 합니다.

▣ Net Zero달성상황에 대한 여러가지 시나리오

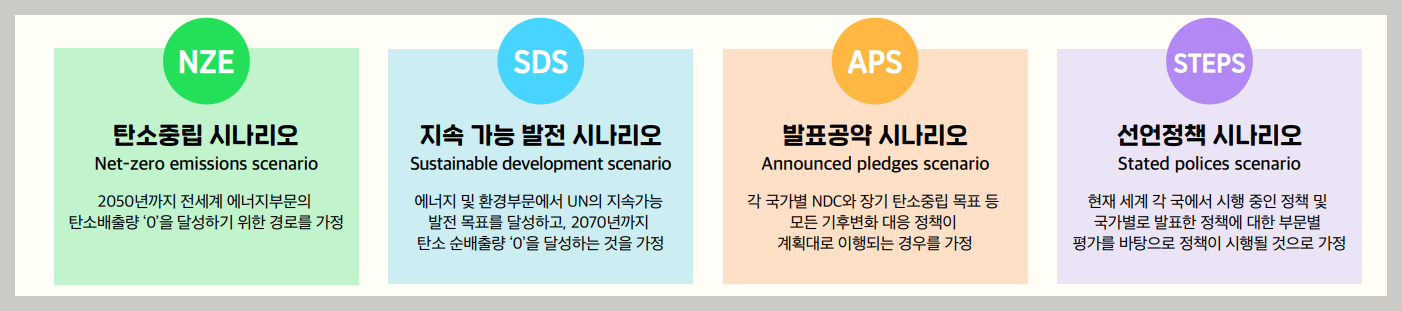

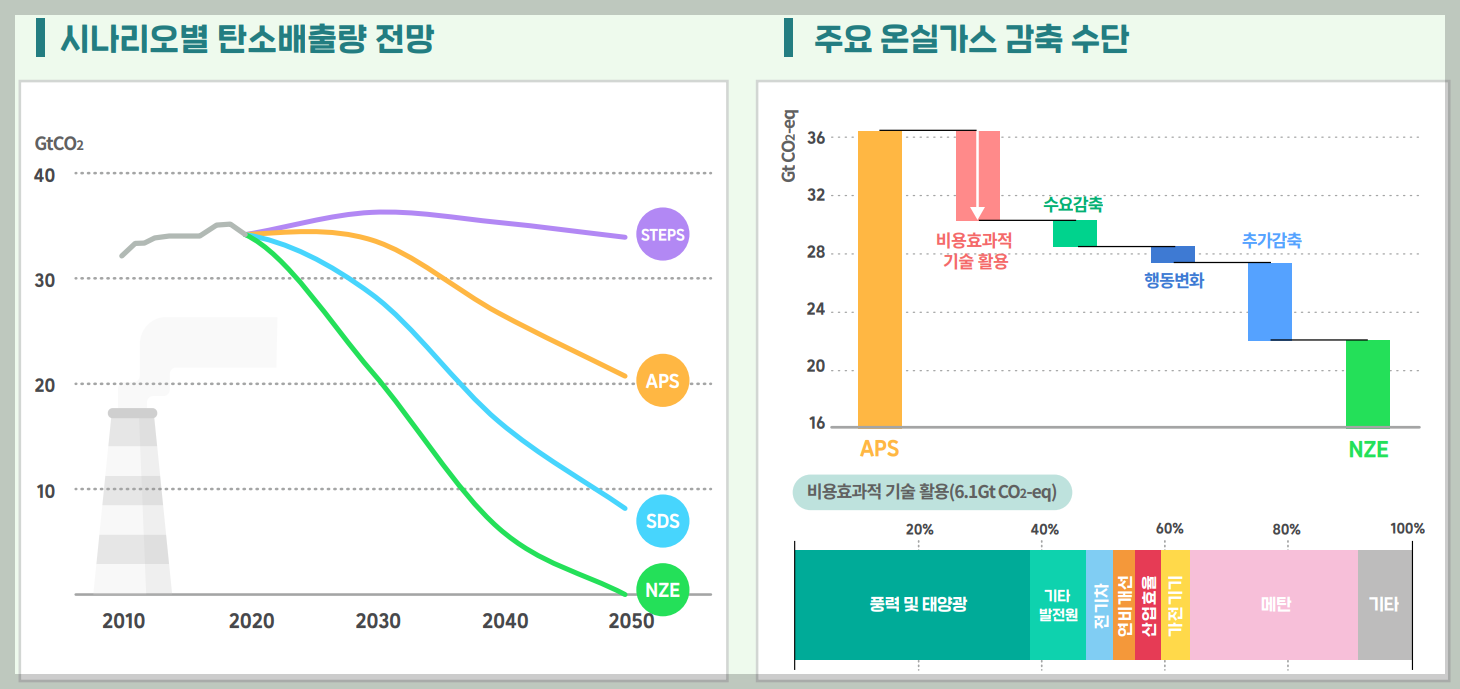

탄소 중립 시나리오(NZE)는 2050년까지 탄소배출량을 '0'으로 만드는 이상적인 상황을 가정한 것인데요. 사실 현실적으로 2050년까지 NZE가 달성될 가능성이 그리 높지 않습니다. 그래서 IEA(International Energy Association)에서는 아래와 같이 몇 가지 상황에 대한 추가적인 시나리오들도 정의하고 상황을 점검하는데요.

- SDS (지속 가능 발전 시나리오): 쉽게 말하면, 2070년까지 Net Zero를 달성하는 시나리오입니다.

- APS(발표공약 시나리오): 현재 각 국가에서 탄소 중립을 위해 계획한 모든 시나리오를 모아, 이 시나리오가 계획대로 이행되었다고 가정했을 때의 상황입니다.

- STEPS(선언정책 시나리오): 현재 각 국가에서 탄소 중립을 위해 실제로 시행되고 있거나, 시행하겠다고 발표한 정책들을 평가하여 탄소 중립이 어떻게 되는지를 계산하는 시나리오입니다.

예상된 결과입니다만, 현재 시행 또는 시행발표된 정책들로는 2050년까지 탄소배출량이 그닥 줄지 않습니다. 그나마 각 국가에서 계획한 모든 탄소중립 정책들이 시행되는 APS로도 목표치엔 크게 미달하는데요. 최근 NZE와 관련된 규제들이 점점 강화되고 있으므로 이런 전망들이 점차 나아질 것이라고 기대합니다.

말씀드리고 싶었던 점은 NZE를 달성하는 중요한 수단 중 재생에너지(풍력 및 태양광)이 가장 큰 비중을 차지하고 있다는 것입니다. 좀 더 세부적으로 들어가 보겠습니다.

청정 에너지 투자현황

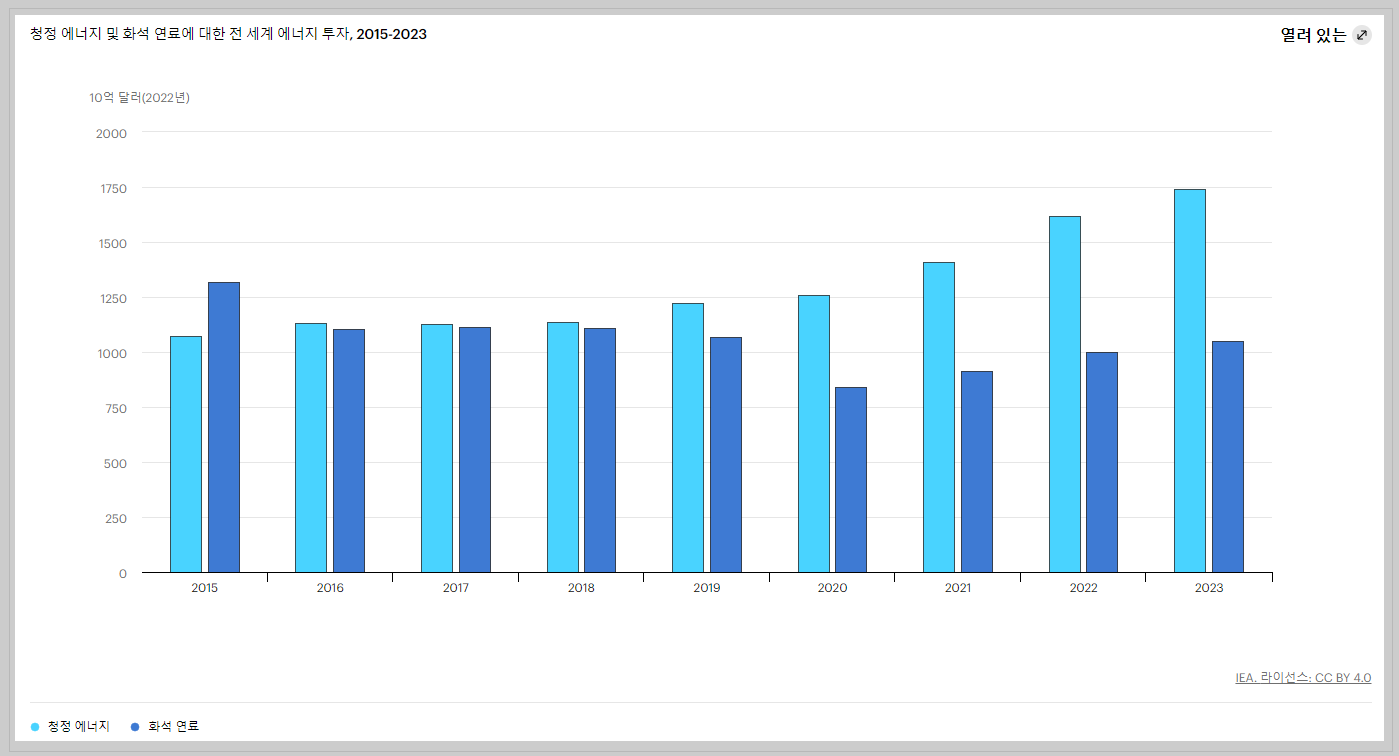

▣ 2020년부터 청정 에너지 투자가 화석연료 투자를 크게 앞지름

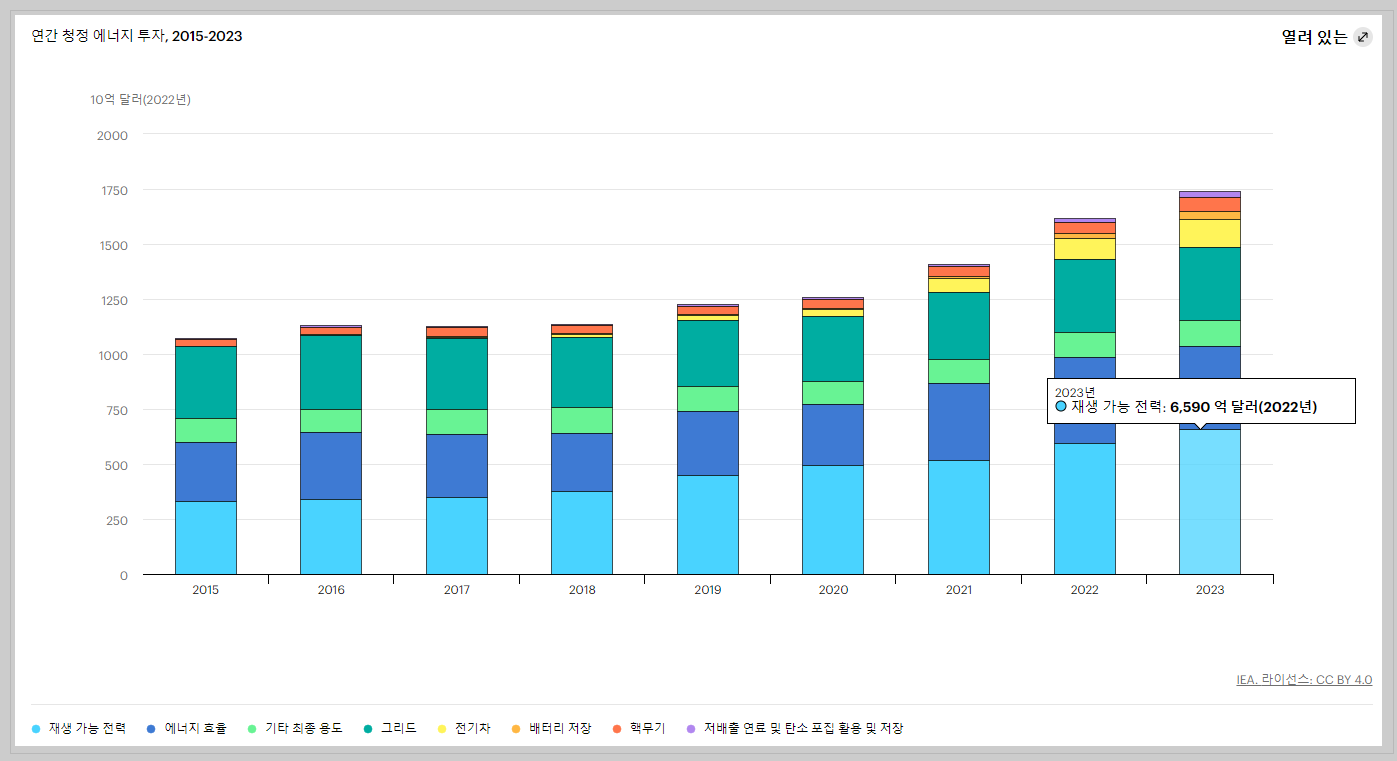

하늘색으로 표시된 청정 에너지 투자는 코로나가 시작된 2020년부터 화석연료를 크게 앞지르기 시작했습니다. 2023년 청정 에너지 관련 투자액은 약 1조 7,500억 달러를 예상하며, 약 1조 달러의 화석연료 관련 투자를 크게 앞지릅니다.

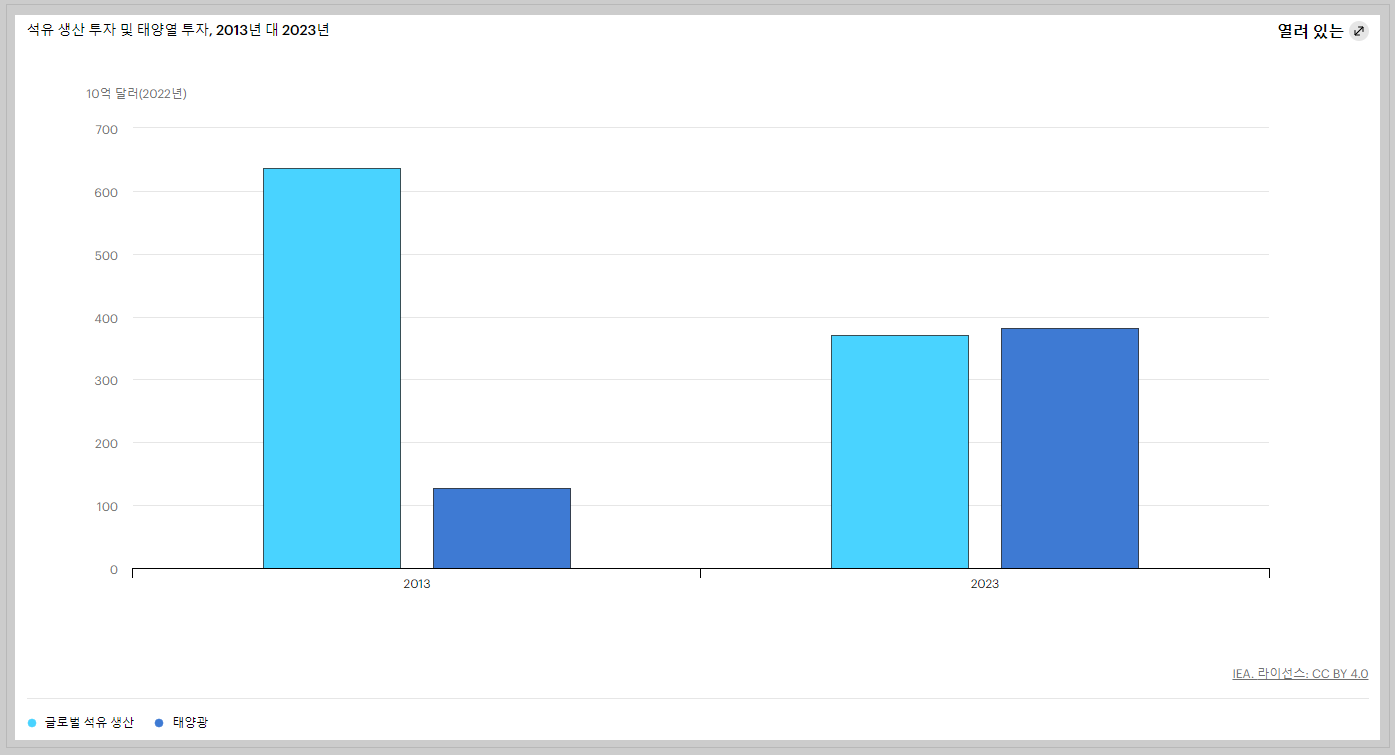

최근 뉴스 기사에서 언급된 것처럼, 2023년 태양광 투자는 약 3,820억 달러로 석유 생산투자 금액을 처음으로 앞질렀습니다(하루에 약 10억 달러를 넘는 수준). 하지만 투자금액은 2013년 대비로 아직 약 3배 수준이라 앞으로도 더 많은 투자를 필요로 합니다.

2023년 청정 에너지 투자예정인 1조 7,500억 달러 중 재생 에너지는 6,590억 달러로 가장 큰 비중을 차지합니다. 재생 에너지 투자금액의 약 절반이 넘는 3,820억 달러가 태양광에 투자될 예정입니다. 단일 항목으로는 가장 큰 비중을 차지하는 에너지 자원이라고 볼 수 있겠습니다.

▣ 미국 내 태양광 투자 급증

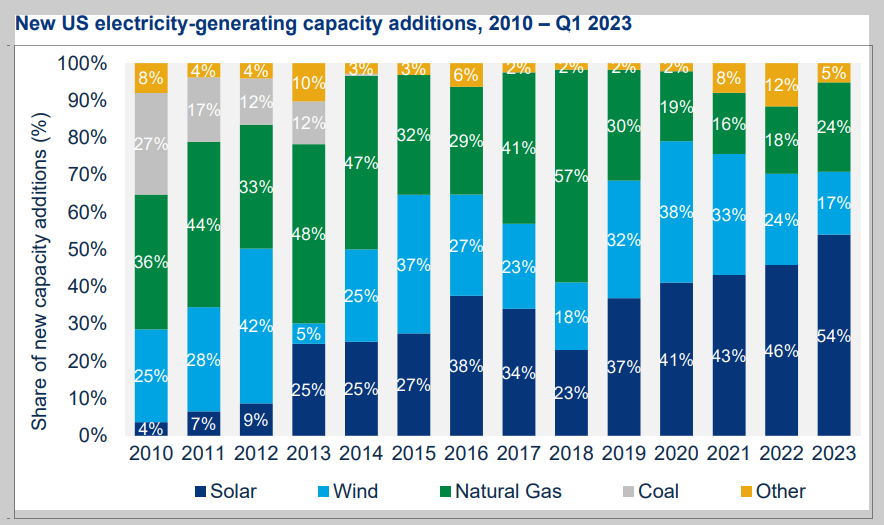

미국 태양광 시장 관련 보고서에 따르면, 미국 태양광 업계는 2023년 1분기에 6.1GWdc의 용량을 신규 설치했습니다. 이 규모는 전 분기 대비로는 16% 감소했지만 전년 동기 대비 47% 증가한 역대 최고의 1분기 투자였습니다.

마지막에 표시되는 2023년은 1분기 데이터만 반영된 것인데요. 태양광 1분기 설치실적은 미국 전체 1분기에 설치된 신규 발전 용량의 54%에 해당하는 규모라고 합니다.

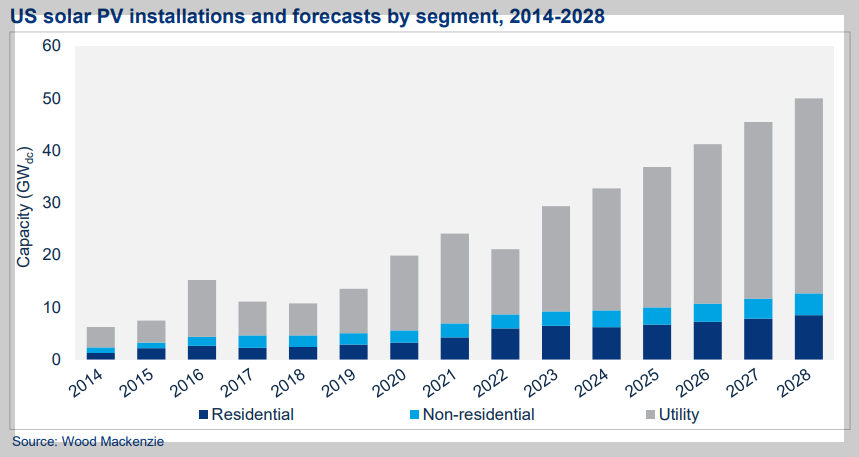

미국 태양광 시장은 올해 발효된 IRA(인플레이션 감축법)에 따라 향후 5년 간 2배 이상 성장할 것으로 예상하고 있습니다. 보고서에 들어있던 미국 태양광 시장규모 예측자료를 위에 첨부했습니다.

태양광 및 청정 에너지 관련 투자방법

▣ ETF: 태양광은 TAN, 클린에너지는 ICLN

태양광 관련 기업에 투자하는 ETF는 인베스코에서 운용하는 TAN ETF가 가장 많이 알려져 있습니다. 인베스코는 너무나 잘 아시는 QQQ ETF를 운용하는 회사로 회사규모엔 문제가 없습니다. 그 외에는 모두 청정 에너지 전반에 투자하는 ETF들인데 과거 5년 성과가 TAN에 비해서는 상대적으로 낮습니다.

태양광 외 청정 에너지 전반에 투자를 하고 싶다면 ICLN ETF를 살펴보는 것도 좋을 것 같은데요. 해당 ETF가 어떤 회사들에, 어떤 전략으로 투자하고 있는지는 꼭 추가적으로 찾아보시기 바랍니다.

▣ TAN ETF 주요정보

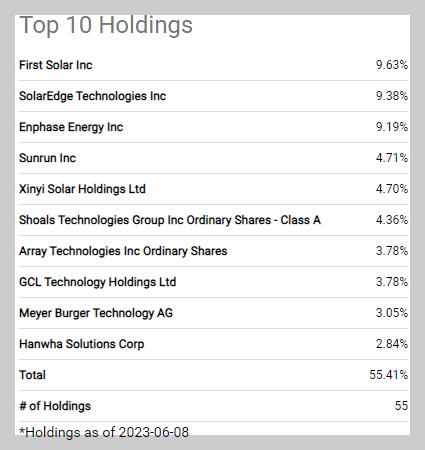

TAN은 태양광 산업에 속한 글로벌 회사에 투자하며, 석탄/석유/천연가스 등 화석연료 관련 회사에는 투자하지 않습니다. 현재 시가총액은 약 20억 달러이며, 수수료는 0.69%로 그렇게 낮진 않은 편인데요. 아직 배당금은 지급하지 않습니다.

TAN ETF에 속한 상위 10개 종목의 전체 대비 비중은 약 55%로 적지 않은 편인데요. 종목들을 살펴보시면 Xinyi Solar와 같은 중국회사와 우리나라 회사인 한화 솔루션도 포함되어 있습니다. 대부분 미국권 회사들입니다만, 이렇게 다른 글로벌 회사들도 분산 투자하는 것으로 보입니다.

CNBC에서 시가총액 10억 달러 이상, 나스닥 혹은 뉴욕시장에 상장되었으며, 20%이상 주가상승이 기대되는 태양광 관련 회사들을 추려 발표한 적이 있는데요. TAN ETF에 속해 있는 아래와 같은 기업들이 대상에 포함되었습니다.

- ENPH: Enphase Energy. Inc.

- RUN: Sunrun Inc.

- SEDG: SolarEdge Technologies. Inc

- SHLS: Shoals Technologies Group. Inc. Class A

관련 기업들의 정보를 모두 리서치하기엔 시간이 부족하여, 주요 기업들은 별도 포스트로 정리하려고 합니다. 하지만, 간단히 살펴본 바로도 목록에 포함된 기업들은 대부분 앞으로 좋은 실적을 낼 것으로 기대되므로 관심있는 분들은 따로 한번 찾아보시는 것도 좋을 것 같습니다.

태양광에서도 빠질 수 없는 중국

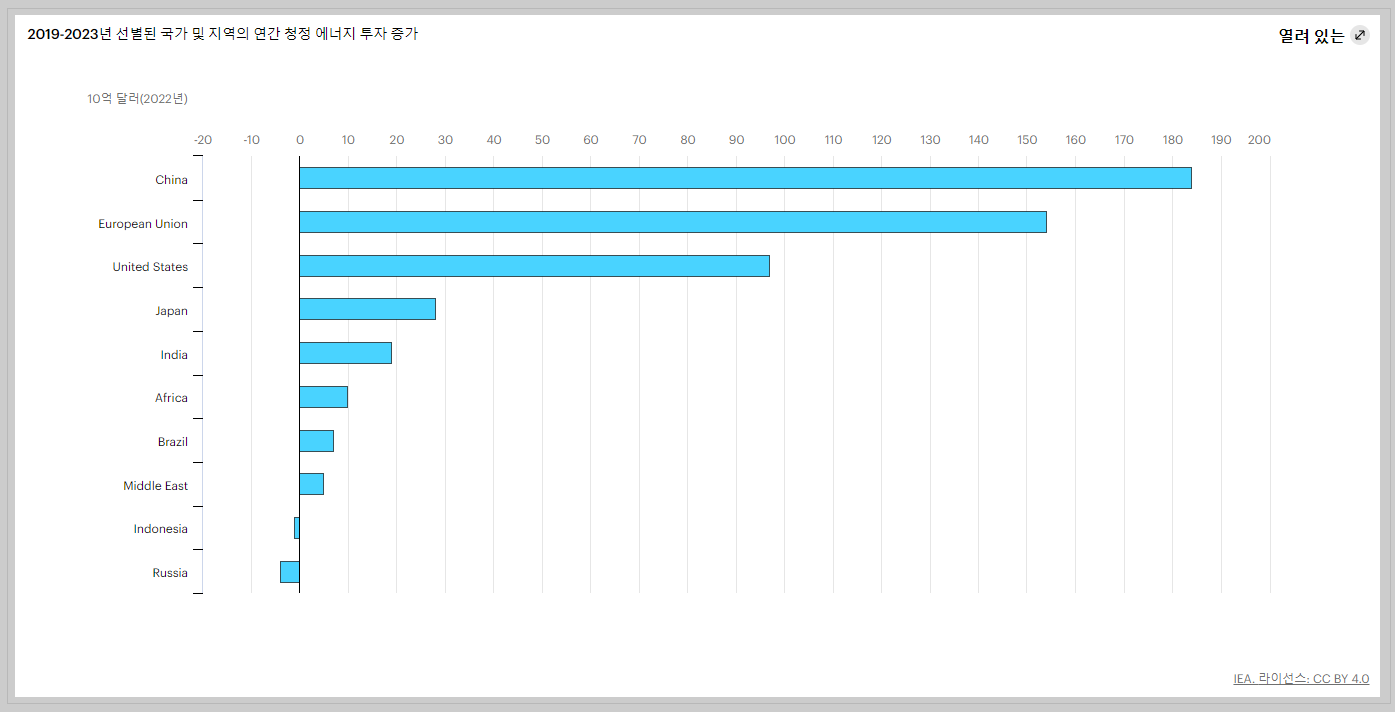

▣ 청정 에너지에 가장 많이 투자하는 나라는 중국

2019~2023년 1분기까지 전세계에서 청정 에너지에 가장 많이 투자한 국가는 미국도, 유럽연합도 아닌 중국입니다. 중국은 청정 에너지 관련 설비 뿐 아니라 관련자원 확보에도 막대한 투자를 진행하고 있는데요.

IEA에서는 중국이 태양광 패널의 모든 제조 단계에서 80% 이상의 점유율을 가지고 있으며, 폴리실리콘, 웨이퍼 등 핵심광물 보유량은 95% 이상으로 상승할 것이라고 밝혔습니다. 이것은 화석연료 이후 청정에너지의 주도권을 중국이 가져갈 수 있는 매우 중요한 포인트입니다.

워런 버핏이 일본기업에 투자하는 이유 (ft. 에너지 안보)

잘 아시는 것처럼 워런 버핏은 오랜만에 일본에 5대 종합상사기업에 대규모 투자를 집행했습니다. 워런 버핏은 투자 및 기업과 관련하여 그렇게 확실한 메시지를 던지지 않는 편인데, 일본에 방

stock-raccoons.tistory.com

위 포스트에서 에너지 안보라는 관점에서 미국과 중국의 또다른 싸움이 시작되는 것을 정리한 적이 있는데요. 관심있는 분들은 위 포스트 내용도 한번 참고해 주시기 바랍니다.

마무리

청정 에너지와 탄소중립은 무조건 진행되어야 하는 산업이자 약속입니다. 그 중에서도 가장 생산비용이 낮은 태양광 시장이 앞으로 많이 커질 것으로 보이는데요. 다만, 청정 에너지 관련 투자에 대부분 국가들의 약속을 믿을 수 없으므로, 향후 5년 이내 2배가 될 것이다 등의 약속을 그대로 믿을 순 없습니다.

그리고 중국이 청정 에너지 관련 주요 자원점유율이 매우 높아, 청정 에너지 관련 투자를 할 때 중국을 고려하지 않을 수 없습니다. 하지만, 이건 또 미국과 중국의 대립관계와 중국의 경제, 정치적 불안전성을 고려하면 또 그렇게 쉽지 않아 보입니다.

이런 상황에서는 TAN ETF 및 청정에너지 관련 ETF를 찾아 분산 투자하거나, 청정에너지와 관련된 개별기업 중 유망한 회사에 투자하는 2가지 방법이 있을텐데요. 저도 아직은 어떤 방법이 좋을 것이라는 의견이 없습니다. 관심있는 분들은 정리된 자료를 참고하셔서 추가적으로 리서치를 해 보시면 좋겠습니다.

댓글